「オセアニアブラザーズ」複利 × リピート = FXで資産運用

2022年9月末現在、AUD/NZDが歴史的高値圏である1.14前後を推移しています。

このような高値圏で起こっている問題点と対策について考えてみました。

「リピート系EAと呼ばれるロジックのレンジ端では、どのようなことが起こるか」を具体的に想像して頂き、このような相場に対して「どのような覚悟を持って挑むか」、このような相場での破綻を避けるために「いかに安全なパラメータ設定が重要か」について、再認識して頂ければと思いまとめました。

コンテンツ

2022年の相場

本題であるAUD/NZDの前に、巷で発生しているレンジ崩壊について説明をします。

オセアニアブラザーズに限らず「リピート系」と呼ばれるロジックは、通貨ペアの回帰性という性質を利用しています。

通貨ペアは上下を繰り返しますが歴史的に知られている上端と下端があり、そのレンジを超えない限りは利益がでるという想定で設計されています。

国内業者では単利運用・レバレッジ25倍に限定されてしまいますが、マネースクエア社の「トラリピ」やアイネット証券の「ループイフダン」などがリピート系では有名です。

巷で発生しているレンジ崩壊

USD/JPYを対象としたリピート系ロジックでは、長年下記の設定で運用することが指針とされてきました。

買い:75円~105円

売り:105円~135円

この設定値の根拠になっているのが、USD/JPYの歴史的な推移です。

このチャートが示す通り、長年に渡って105円辺りを中央にして75円~135円を推移して来ました。このレンジの中で推移する限りは、リピート系ロジックは利益を産み続けることが可能です。

ですが結果はご存じの通り。

2022年の年始から始まったウクライナショックによる政情不安、2020年のコロナショック時にバラ撒かれたお金が行き場を失ってインフレが発生、インフレを抑制するためにFOMCが再三にわたって政策金利を上げる、全世界的な政策金利上昇によるリセッションへの懸念など、昨年末には予想できなかった様々な要因が重なり、135円というレンジ上端は突破されてしまいました。

2022年9月末は約145円ですので、135円と想定していた売りレンジ上端を1,000pipsも上振れしたことになります。トラップ幅を20pipsにしていたとしたら50ポジション分も上に行ってしまっているので、国内業者のレバレッジでは耐えることはできないでしょう。

さらにUSD/JPYを売りで持つと、日米の金利差分の大きなマイナススワップがのしかかって来ます。売りポジションが維持できず、トラリピやループイフダンの利用者は強制ロスカットになっているかも知れません。

AUD/NZDの状況

一方AUD/NZDも、USD/JPYほどでは無いですが大きな動きを見せており、2022年9月末現在は1.14を推移しています。

これは2015年8月以来の、7年1カ月振りの高値圏です。

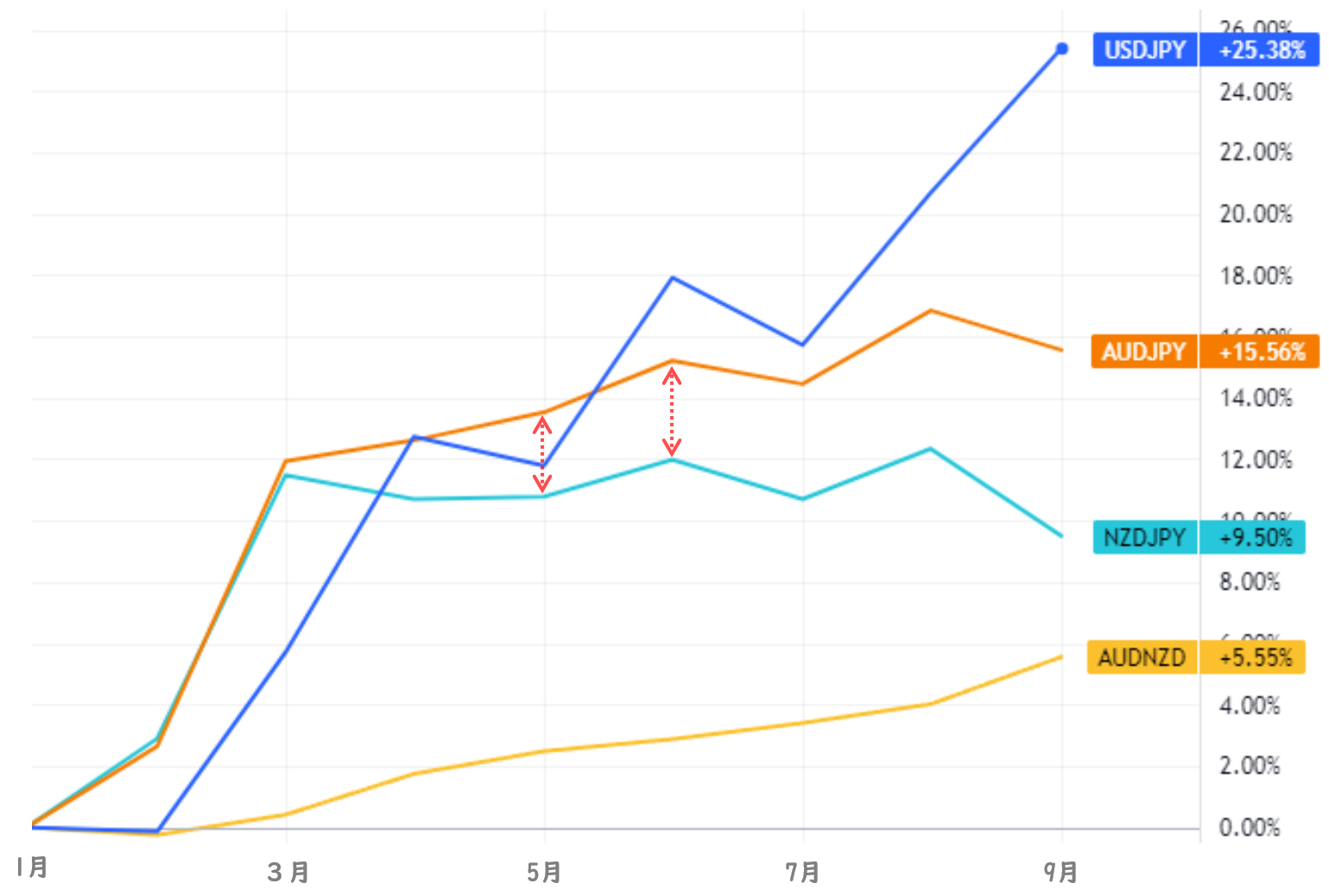

各通貨を対円で見て見ると、USD/JPYが年始から約+25%上がっているのに対して、AUD/JPYが約+16%、NZD/JPYが約10%上がっています。

AUD/NZDは対円ほどの影響は受けにくく、回帰性が高い通貨ペアではありますが、それでも約6%上がっています。

対円通貨ペアで差が出ている原因は何でしょうか?

各国の政策金利の推移に、要因の一部を見出すことができます。

下記は2022年9月末現在の、各国の政策金利です。黒字が政策金利、赤字が前回からの差分を示しています。

目立つのはやはり米国が合計で+3.00%も利上げしていることです。一方日本はずっとマイナス金利を維持しています。

不動産投資もやっている自分にとっては、お金が借りやすいのでありがたい限りですが、これでは円安になって当然ですね。

豪州は合計で+2.25%、ニュージーランドは合計で+2.00%上げていますので、この差がNZD/JPYよりもAUD/JPYの方が伸び、結果としてAUD/NZDが伸びたという原因の1つでしょう。

もう1つは表中に黄色でマークしている、豪州の5月と6月の政策金利です。

豪州は5月に0.10%から0.35%へ+0.25%利上げを行いましたが、この際の市場の予想値は+0.15%でした。6月にも0.35%から0.85%へ+0.50%利上げを行いましたが、市場予想値は+0.25%でした。

この期間は先ほどのグラフの赤矢印部分に該当し、グラフの広がりが顕著です。

市場の予想を大きく裏切って金利が上昇したため、より豪ドル買いに走ったと考えられそうです。これが2つ目の原因と考えられます。

次の政策金利発表

次の政策金利発表は豪州が10月4日、NZが10月5日です。

両方とも予想通りであれば横這い、豪州が市場の予想通りでNZが市場予測を上回れば大きく下がるでしょう。

1日差がありますので、豪州がNZの前日に予想を上回る発表をされてしまうと、1.14を大きく上回ってしまう恐れもあります。

年末アノマリー

例年11月12月の年末の時期は、NZD/JPYはAUD/JPYに対して大きくパフォーマンスを伸ばすというアノマリーがあります。

10月を乗り切ってくれればAUD/NZDは下がってきてくれる可能性があります。

自分の口座状況

自分の口座状況について説明します。設定値は公開している通りです。

この口座はTitan FXの法人口座で、レバレッジは500倍です。法人設立と同時期の2021年3月に初期証拠金500万円で開始、その後890万円まで確定損益は伸びましたが、現在はマイナス820万円の評価損益となっています。

証拠金維持率は一時期は130%まで追い込まれましたが、現在は200%台を推移しています。ちなみにTitan FXのマージンコールは90%、強制ロスカットは20%です😅

海外業者の防御力の高さには、毎回感謝しています。

強制ロスカットになった場合

このような状況では、どのような問題点があるでしょうか?整理してみましょう。

問題点①強制ロスカットのリスク

一番大きな問題点は、大きな相場変動があり1.14を大きく突破されると、いくら高レバレッジでも強制ロスカットされてしまうということです。

これが発生してしまったら、自分では大丈夫だと思って始めた初期パラメーターの見立てが甘かった(攻めすぎた)ことが原因です。

実際に9/28に1.149まで伸びた時は、証拠金維持率が130%くらいまで追い込まれましたが、ギリギリ耐えてくれました。

ここまでポジションを抱えてしまったら、もう「お祈り」するしかありません(-人-)💦

問題点②マイナススワップが発生

現在は売りポジションを限界の41ポジション抱えています。このポジションから発生する日々のマイナススワップが、2つ目の問題点です。

このマイナススワップは相場の動きよりも小さいものです。

通常であれば相場が動けばトレードが発生して利益を産んでくれますので、長期保有ポジションは個別で見ると負ける(確定損益 < 累積マイナススワップ)かも知れませんが、口座トータルで見ればマイナススワップ問題は無視できるはずです。

ですが現在の様に限界までポジションを抱えてしまうとトレードが発生しないので、マイナススワップだけが日々累積していきます。

これは相場が全く動かないのと同じ状況で、リピート系ロジックには非常につらい状況です。大きな相場変動で突破されなかったとしても、証拠金維持率は少しずつ悪化していくことになります。

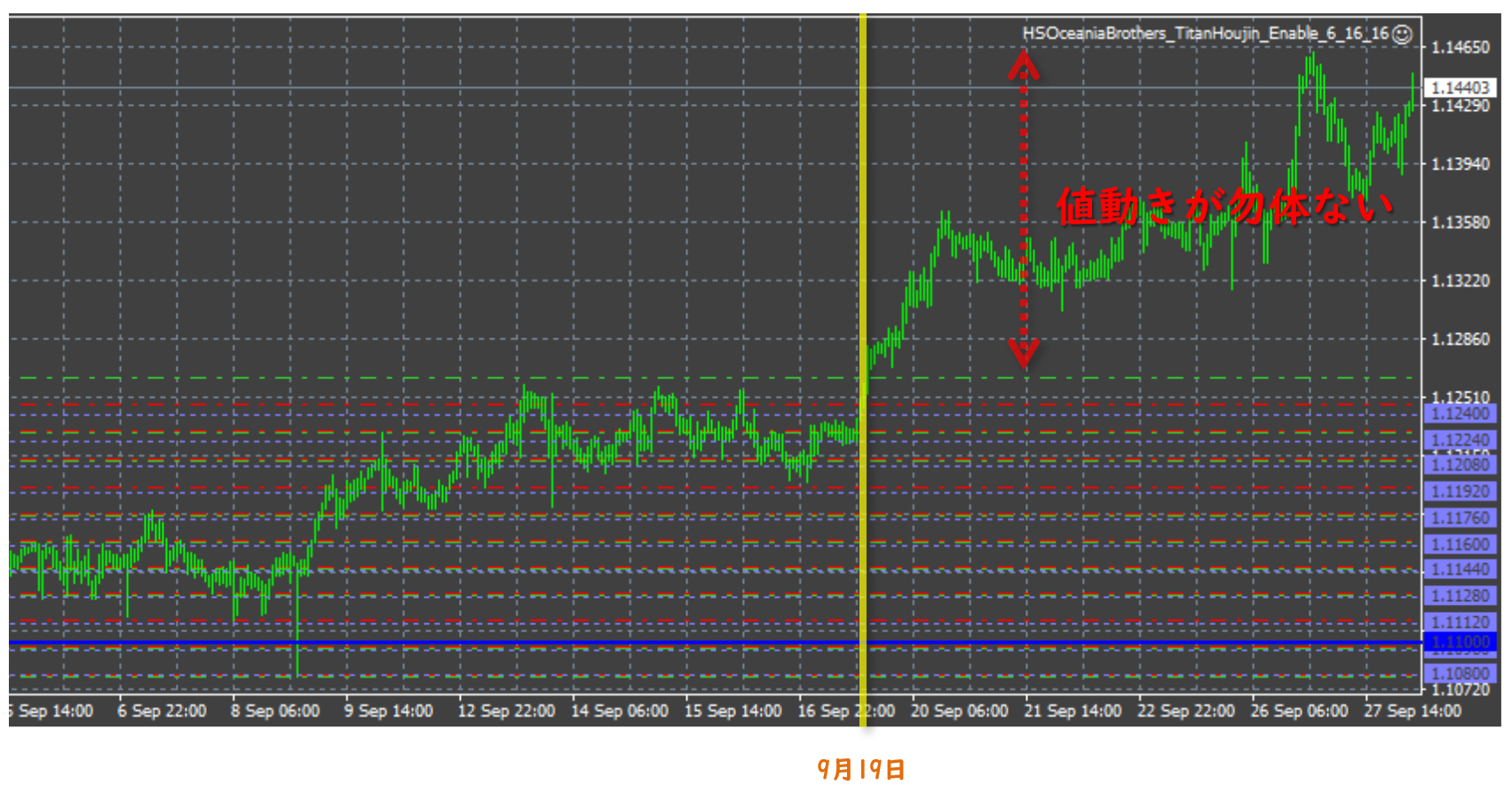

問題点③値動きが勿体ない

「この状況で欲を出すのか」と思われるかも知れませんが、値動きが勿体ないという問題点もあります。

この口座の設定値で特徴的なのは16pipsという細かい利確幅です。

利確幅は細かくすると小さな値動きを拾うことができますので利益にはプラスになりますが、レンジ端では大きな含み損となってしまうというトレードオフの関係にあります。

最後のトレードが2週間ほど前で、1.124で持った41個目のポジション以降、トレードが発生していません。

この間にレンジ端で大きく乱高下している値動きが勿体ないという問題点があります。

最初からもう少し余裕を持ったパラメーターを設定できてい「たら」、トレードさえ発生してい「れば」、今現在の値動きも利益に変わりマイナススワップを打ち消す確定損益が生まれていたはずです。

ですが投資の世界に「たられば」は禁物です。これからどうすれば良いかを前向きに考える必要があります。

どうするべきか?

このようにレンジ端で3つの問題点を抱えている場合、どのように立ち振る舞えばよいでしょうか?

いくつか対策とリスクを考えてみたいと思います。

対策①パラメーターを変更する

一度は助かる前提ですが、再びポジションを持ち始めることを考えて「利確pips数を広げる」「複利係数を下げる」などは、有効な対策だと思います。

再び同じような相場が来ても、今回ほど証拠金維持率は悪化しなくなるでしょう。

では、現在レンジ上限を突破したので「ポジション上限を増やして確定損益が生まれるようにする」という変更はどうでしょうか?

ポジション上限をこのタイミングで増やすと、バックテストから大きく外れるので結果が予想できません。

上手く相場が下がってくるタイミングと合えば、確定損益が生まれてマイナススワップ問題が解決する可能性はあります。

逆に上がった場合、ロット数も必要証拠金も増え、強制ロスカットラインが下がり、何もしなかった場合よりも早く強制ロスカットになる可能性が高そうです。

「相場の上下を予想しない」のがリピート系EAの特長なのに、この期に及んで上がるか下がるかの二択に依存するのは、少し違和感があります。

対策②EAを止める

一番の問題点である、強制ロスカットが執行されたときの動きを考えてみましょう。

強制ロスカット時の動き

- 証拠金維持率が、強制ロスカット水準を下回る。

- ポジションが決済される。

- 証拠金が戻ってくる。

- それでも証拠金維持率が下回れば、1に戻る。

ポイントは証拠金が戻ってくるという点です。

国内口座はレバレッジが低いので結構な額が戻ってきます。1つのポジションは損切されてしまったが、証拠金維持率が結構改善するという状態です。

ここでEAを動かしっぱなしにしていると、ポジション数が1つ空きますので、再びポジションを持つことになります。これにより証拠金が再び必要になってしまいます。

EAを止めておくことで、新たにポジションを持つことを避けられます。リスクとしては確定損益が生まれにくくなるという点ですが、証拠金維持率の再悪化よりは良いでしょう。

海外口座ではレバレッジが高いので、証拠金がほとんど必要とされていません。ほんの少しだけ戻ってきて、一応証拠金維持率は改善します。

そのためある程度大きく相場に動かれると、1つのポジションだけでは足りずにどんどんポジションが強制ロスカットされるような動きになります。骨も残りません。

どちらの口座でもEAを止めること自体は、リスクよりもメリットの方が大きいと思われますが、効果が大きいのは特に国内口座と言えそうです。

対策③証拠金を追加する

王道ですが証拠金を追加することで、証拠金維持率を改善することができます。

命金ではやらない

ここで追加する証拠金は、余剰資金である必要があります。一時的に証拠金維持率を改善するために、命金に手を付けてはいけません。

投資は「最悪無くなっても生活に困らないお金」、つまり余剰資金でやるべきです。

証拠金維持率は次の式で計算されます。

証拠金維持率(%) = 有効証拠金 ÷ 必要証拠金 × 100

つまり必要証拠金が変化しない(新たにポジションを持たない)状況で、証拠金を追加してあげれば有効証拠金だけが純増するので証拠金維持率が改善するというわけです。

仮に必要証拠金が40万円、有効証拠金が80万円の状態では、証拠金維持率は200%となります。

800,000 ÷ 400,000 × 100 = 200%

証拠金20万円を追加することができれば、証拠金維持率は250%となります。意外と回復しませんね。

( 800,000 + 200,000 ) ÷ 400,000 × 100 = 250%

思い切って100万円を追加することができれば、証拠金維持率は450%となります。

( 800,000 + 1,000,000 ) ÷ 400,000 × 100 = 450%

このように安心できる証拠金維持率まで、証拠金を追加することで証拠金維持率を改善することはできます。

結構まとまった額を追加しないと、証拠金維持率は思ったように改善しないこともお分かり頂けたかと思います。

国内口座よりも海外口座の方が、必要証拠金は小さいですので、同じ額面を追加したときの証拠金維持率改善効果は、海外口座の方が大きいと言えます。

リスクとしては、この追加した証拠金すら含めて、強制ロスカットになってしまうかも知れないということです。

レンジ端では抱えているロット数自体が大きいですので、せっかく450%に戻しても値動き次第ではあっという間に200%になってしまうことがあります。

繰り返しになりますが、命金を追加してはいけません。

また複利で大きく増えた後だと、追加しなければいけない証拠金も大きなものになるという問題点があります。

対策④新たに始める

パラメーターは変更しない、EAは停止済、証拠金は20万円ほど追加したが少ししか改善しなかった。

という状況の中、自分が編み出したのが自分のロジックを信じて「新しいオセアニアブラザーズを、別口座で動かし始める」という作戦です。

上手くいくか分かりませんが、下記の手順を考えています。

新たな作戦

- 含み損で苦しんでいる本口座のEAを止める(ライセンスが1つ余る)

- Titan FX内で別口座を作る

- 別口座で初期証拠金100万円で、余裕を持ったパラメーターでオセアニアブラザーズを動かし始める

- 別口座で利益が出たら、差額だけ本口座に資金移動する

この手順を繰り返すことで、この危機を脱出できないかと考えています。この作戦では、前述のいくつかの問題点を解消できるのがポイントです。

問題点の解消

- 別口座で生まれた利益を少しずつですが、本口座に移します。これにより本口座がマイナススワップで破綻する問題を解決することができます。

- 別口座は当然ポジションを持ち利確しますので、値動きが勿体ない問題も解決することができます。

- 口座を分けているので、本口座の強制ロスカットには巻き込まれません。追加した証拠金が一度に失われる問題も解決することができます。(移した分は失われます)

仮に余剰金が100万円あるのであれば、本口座で証拠金維持率を改善するよりも有効な活用方法かと思っています。

ですがどうしても、本口座が強制ロスカットされてしまうかも知れない問題の解決には至りません。少しずつ利益を移したところで、証拠金維持率はさほど改善しないためです。

高値域から開始

この作戦を実行に移すべく、以前よりは余裕を持った25pipsでバックテストを実施して運用を開始しました。現在は2万円ほど稼ぎ、本口座に補填しています。

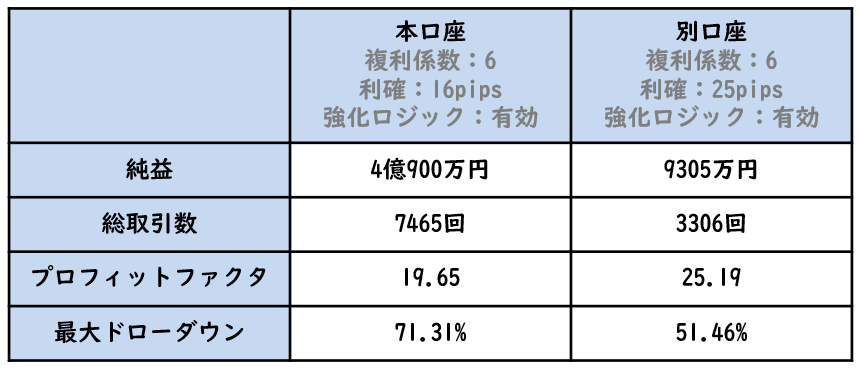

バックテストの結果の比較はこちらです。

本口座では16pipsだった利確幅を25pipsに変更することで、純益・総取引回数とも下落しましたが、同時に最大ドローダウンは改善しました。リターンも抑えたが、リスクも抑えたという設定です。

レンジ中央から開始すれば、1.16までポジションを持つ想定です。このような相場が過去にないため、破綻するかどうかは分かりません。

また現在の1.14という高値圏から開始しますので、現在の相場からさらに上がってもしばらくは問題ないでしょう。

上手くいけば純益も十分な額ですので、仮に本口座の500万円が強制ロスカットになってしまったとしても、それを反省材料として将来的に取り戻したいと思っています。

REAL TRADEも公開していますので、新たなトライアルを見守ってください。

「オセアニアブラザーズ」複利 × リピート = FXで資産運用

続きを見る 続きを見る

![]()

レバ規制なし!海外FX業者レビュー「Titan FX」

![]()

海外業者はキャッシュバックがお得「Taritali」

【免責事項】本サイトは情報の提供を目的としており、投資その他の行動を勧誘する目的で運営しているものではありません。取引の仕組やリスクなどを十分ご理解の上、お客様ご自身の判断と責任においてご利用をお願い致します。掲載内容については記事作成当時の作者の理解に則ったものであり、その内容を保証するものではありません。万一本サイトを利用して被った如何なる損害についても一切の責任を負いません。また本サイトは一部プロモーションを含みます。