目指すべき働き方・稼ぎ方のスタイルを理解したら、目指すゴールを数値化し達成に伴うリスクを理解しましょう。

コンテンツ

ゴールとは?

当サイトのゴールは下記の達成です。

目指すゴール

- お金の知識を身に着け、お金を味方につけること

- サラリーマンとしての働き方に、SタイプとIタイプを加えること

- 継続性と再現性を両立した、稼ぐ「仕組み」を確立すること

- 不労所得生活を達成すること

では、ここでいう不労所得生活とは何のことでしょうか?当サイトでは資産額を一億円にして、年利5%で回している状態と定義します。

「一億円」や「年利5%」という具体的な数字が急に出てきましたが、まずはこの数字が意味するところを説明したいと思います。

老後資金2,000万円問題

数字の根拠はこの問題にあります。2019年6月に大きなニュースとなり、皆さんの記憶にも新しいと思います。金融庁が公表した資料では、次のように書かれています。

- 夫が65歳・妻が60歳で両方とも無職の場合、月に約26万円の支出がある。

- このうち年金で賄えるのは約21万円で、毎月5.5万円程度不足する。

- 余命を30年と考えると5.5万円 × 12か月 × 30年 = 約2,000万円の貯蓄が、年金生活に入る前に必要となる。

大まかにこのような内容でした。

なぜか「老後資金は全て年金で賄える」と勘違いしていた日本人は、「政治は何をしているんだ!」「そんな蓄えはない!」と怒っていた様子がニュースになりました。

この資料には、下記のいくつか前提があります。

- 住宅ローンを完済しているため、住居費は月14,000円しか積まれていない。(家賃でなく固定資産税・修繕積立金用途)

- 生活レベルは家庭により異なるが、食費は64,000円・娯楽費は25,000円に一律設定している。

- 30年以上長生きしないものとする。

- 税率・物価は考慮しない。

賃貸に住んでいて老後も家賃がかかる状況だったら、もっと良い生活レベルで暮らしていたらと考えると、かなりの節約生活を前提とした数値で算出されているとも解釈できます。

また余命は30年想定なので妻は90歳で亡くなることが前提です。こちらのページでも「人生100年時代」について触れましたが、89歳の時に「来年には生活費が尽きるな」と、考えながら暮らすことが前提となっています。

何より大きいのは税率と物価を考慮していない点です。仮に現在40歳の方は年金支給が始まる25年も先の物価を予想できるでしょうか?寿命直前の55年後の各種税率を予想できるでしょうか?「今と変わらない」と考えるのはかなり無理があると思われます。

また大前提として他のページでも書きましたが、そもそも当サイトでは「年金はもらえたらラッキー」というスタンスです。

ココに注意

老後2,000万円だけでは、不足する可能性がある。

以上から、この金融庁が出した「老後2,000万円不足」レポートは、数値を正確に真実を伝えるというよりは「少なくともこれだけ不足します」「警告はしましたからね」という建前と捉えた方が良さそうです。

真の意図としてはiDeCo・つみたてNISAの加入者数を増やして、個人預金として眠っている資金を経済に回すためと考えられます。

ゴールの設定

予測される未来を考えると月26万円という生活費の設定は心許なく、月40万円くらいを想定しておきたいところです。

お金が余り過ぎて「ちょっと心配して準備し過ぎたね」「何に使おう」となれば良く、少なくとも健康寿命直前で「国を信じた自分がバカだった」「こんなはずじゃなかった」「2,000万円じゃ足りないじゃないか」とならないようにしましょう。

また年金生活前に貯めた貯蓄を取り崩していくスタイルも、税率・物価変動や長生きに対応できず危険です。特に年齢については経済的な要因によるリミットを90歳と設定せず、生物的なリミットまで長生きしたいところです。

ココがポイント

貯金を取り崩すのではなく、お金には働き続けてもらう。

そこで当サイトとしては下記を数値目標に設定して、人間は引退したとしても、お金には働き続けてもらうシステムを確立することをゴールに設定します。この数字は各自が目指す生活レベルに合わせていじって頂いても結構です。

目指すゴール

- 月40万円 × 12か月 = 年間約500万円の収入を得る。

- 年金は当てにせず、加えてもらえたらラッキー。

- 取り崩しでなく運用を行い、半永久的に成立させる。

先ほどの「資産額を一億円にして、年利5%で回している状態」というのは、下記の数値から来ています。

数値の根拠

- 定年までにお金に働いてもらう仕組みを作り、資産を一億円にする。

- 年利5%で回して毎年運用益を500万円得る。

- 運用益だけで生活するため、長生きしても問題ない。

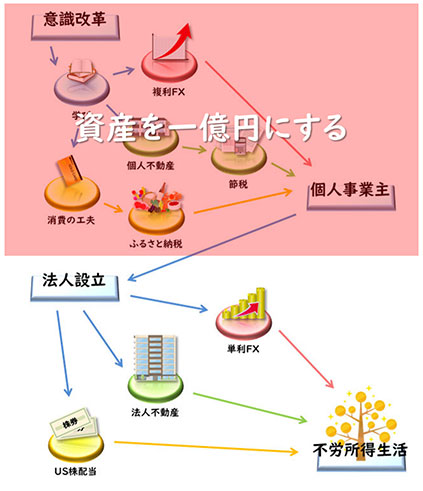

ゴール①「資産を一億円にする」

目指すゴールが数値化が出来たところで、ゴールを2段階に分けましょう。

1つ目のゴールは「資産を一億円にする」ことです。トップページに記載されているロードマップの前半に当たります。

それぞれのフェーズで達成すべき額が異なるので、当然取るべきアプローチも異なります。1つ目のゴールを達成するための手段は、下記の通りです。

1つ目のゴールの達成手段

- 意識改革をする。

- 消費を工夫して、不要な支出を抑える。

- 個人不動産を所有して、本業以外の安定収入を得る。

- 複利FXで手元資金を二次関数的に増やす。

- 個人事業主化・法人設立により節税する。

すぐにでも取り組める手段もあれば、数年単位でコツコツと積み重ねていく手段もあります。

「資産一億円」というゴールは、東証一部企業の役員にでもならない限り働き方クアドラントEタイプだけで稼いでいたのでは実現できないでしょう。日常の消費の中でも特に大きな割合を持つ固定費を削減し、Eタイプで働いてある程度の投資資金を作って、それを元手にIタイプでお金を働かせてあなたとお金の共働き状態を作り、お金の働かせ方を複数組み合わせていくことで実現を目指します。

アプローチとしては下記になります。

資産一億円へのアプローチ

- 「現状のままでは、まずいかも知れない」と意識改革する。

- 面倒くさがらずに消費を見直し、特に大きな固定費にメスを入れる。

- 投資の仕組みを理解して、リスクを取る勇気を持つ。

- 負債ではなく資産を購入し、不動産投資を始める。

- 複利FXで二次関数的に資産を増やす。

- 一億円という額面を達成する。

ココがポイント

資産一億円は、人間だけでは達成困難。

お金との共働きを始めよう。

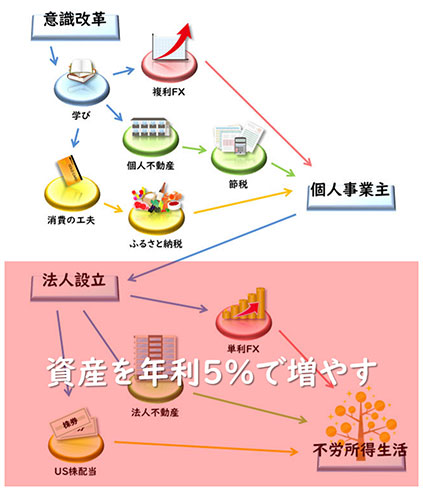

ゴール②「資産を年利5%で増やす」

2つ目のゴールは安定して「資産を年利5%で増やす」ことです。トップページに記載されているロードマップの後半に当たります。

取るべき手段は、下記になります。

2つ目のゴールの達成手段

- 複利をやめ単利FXで、リスクを限定して線形的に資産を増やす。

- 法人で得られた複利FXの利益で、不動産を買い増す。

- 特定のUS株を選んで購入し、配当金を得る。

ロードマップの前半取った比較的リスクが高い手法とは異なり、後半で取る手法は安定運用を目的としています。どの手法も年利5%前後を達成することを目的としており、複数手法を組み合わせて平均的に5%という数字を狙っていきます。

ポイントはずっとリスクを取り続けないことです。ずっとリスクを取り続けると、せっかく蓄えた資金が無くなってしまう可能性があるので、「大きく稼ぐ」フェーズと「コツコツ回す」フェーズは意識を切り替える必要があります。

ココがポイント

リスクを取って大きく稼ぐフェーズと、リスクを限定してコツコツ回すフェーズを分ける。

フェーズごとに意識を切り替えましょう。

リスクとは?

先ほどから何回も登場している「リスク」とはどういう意味でしょうか?

世間一般で言われているリスクは、例えば「ハイリスク・ハイリターン」のような使い方で、「お金の失い易さ」「損するかも知れない確率」というニュアンスかと思います。

当サイトで言うリスクは、そのような意味とは少し異なります。リスクとは「リターンのブレ」を指しています。

図を使って説明しましょう。

こちらの図の横軸はリスク、つまりリターンのブレ易さです。図の右に行くほどリターンがブレ易く「結果が予想しにくい」「投資手法を構成する不確定要素が多い」状態。従って「再現性が低い」という意味になります。

縦軸は想定される年利です。横軸との交点は年利0%ではなく、今後予想される増税や物価に対しての0%です。

こちらのページでも説明したように、大手メガバンクの金利は0.001%ですから頑張って預金しても増税・物価上昇に追いつくことはできません。従って縦軸のマイナス側に位置しています。ネット銀行を効率的に使う方法もありますが、それでも0.1%ですので少しマイナスに位置します。銀行はお金を増やすものではなく、資産を預かってもらう仕組みです。

銀行預金は金利がほぼ予想できますので、リターンは非常に少ないですがブレは小さいと言えます。

ココがポイント

リスクとは、リターンのブレを指す。

インカムゲインとキャピタルゲイン

他の投資手法を見ていく前に、インカムゲインとキャピタルゲインという考え方についてご説明します。

| 投資手法 | インカムゲイン | キャピタルゲイン |

| 預金 | 利息 | なし |

| 不動産 | 家賃 | 売買益 |

| 株 | 配当金 | 売買益 |

| FX | スワップポイント | 売買益 |

インカムゲインとは「資産を保有することで得られる損益」のことです。利益ではなく「損益」です。つまりマイナスにもなり得ます。

銀行預金をしている間に付く「利息」、不動産を保有している間にもらえる「家賃収入」、株式を保有していると定期的に付与される「配当金」、FXでポジションを保有しているときに金利差で付与される「スワップポイント」が、インカムゲインに該当します。

キャピタルゲインとは「資産を売買することで得られる損益」のことです。預金にはキャピタルゲインはありません。不動産・株・FXは価格が変動しますので購入時よりも売却時の値段が高ければ売却益を得られ、低ければ当然損をします。

ココがポイント

2種類の利益と、その違いを理解しよう。

インカムゲインとキャピタルゲインには、いくつかの差があります。

①発生タイミング

1つ目は発生タイミングの差です。

インカムゲインが保有期間中は定期的に利益または損失が生じることに対して、キャピタルゲインは資産を手放す最後に損益が生じます。

②予測しやすさ

2つ目は損益幅の予測しやすさの差です。

投資を始める前からインカムゲインはある程度予測できるのですが、キャピタルゲインは構成要素が多く、また取得から売却までの期間が長いので、予測しにくいと言えます。

③額面

3つ目は額面の差です。

一般的にはインカムゲインに対してキャピタルゲインの方が額が大きくなります。

従って投資手法を理解する上で重要なのは、下記の観点になります。

利益の種類の観点から理解

- インカムゲインとキャピタルゲインのどちらを狙う手法か?

- インカムゲインによる利益を狙う場合、資産を手放すタイミングでのキャピタルゲインの損益で影響されないか?

- キャピタルゲインによる利益を狙う場合、資産を保有中のインカムゲインによる損失に耐えられるか?

インカムゲインを狙うつもりでもキャピタルゲインを考慮せず資産の取得方法を間違えると、コツコツ貯めてきたインカムゲインの利益が、手放す際のキャピタルゲインの損益により、相殺どころかマイナスになってしまう事態に陥りかねません。

例えば適当なタイミングで株を取得し、毎年配当金が得られていたのにも関わらず、数年後に手放したら株価が下がっていて利益が消えてしまったという状況です。

またキャピタルゲイン狙いでも、保有してから手放すまでのインカムゲインによる損失を考慮しないと、手法そのものが続けられなくなります。

不動産の修繕費を考慮せずギリギリでローンを組んだり、FXでマイナススワップが付くポジションをレバレッジギリギリで保有するといった状況です。

ココに注意

狙うのはインカムゲインか、キャピタルゲインかを意識する。

もう一方の利益も意識しないと、想定外の損失を被る。

性質が異なるインカムゲイン・キャピタルゲインを理解した上で、改めてリスクという観点を踏まえて投資手法を見ていきましょう。

選ぶべきでない投資手法

先ほどの図の中で、「FXの裁量取引」「株式の売却益」「不動産の売却益」は、選ぶべきではありません。

理由は一番右に位置していて、縦に長いからです。

横軸はリターンのブレを表していました。右に行くほどそのブレが大きくなります。つまりこれらの手法は一番ブレが大きく、投資結果のリターンが予測しにくいと理解できます。

縦軸は増税・物価を考慮した上での年利でした。これが縦に長く分布していますので、これから説明するどの方法よりも年利が高くなることもあれば、銀行預金よりも低くなり大きな損失を被る恐れもあります。

良く言えば「一攫千金」、悪く言えば「投資ではなく投機」「ただのギャンブル」です。

ココに注意

一攫千金の手法は、資産構築・運用に向かない。

FXであれば裁量トレードが該当します。パソコンの前に常に張り付いでデイトレードをやったり、大きなレバレッジをかけた片張りポジションを持って夜も眠れなかったり、相場の急変で全てを損切したり。

FXは外国為替証拠金取引(Foreign eXchange)という意味で、証拠金を使ってレバレッジを効かせて外貨を取引する手法全体を指しています。一言でFXと言っても様々な手法が存在しており、仕組みを理解した上で正しい手法を適切なレバレッジで用いれば、資産運用に非常に有効であると自分は考えています。

ですが世間一般に定着してしまっているFXのイメージ「パソコンに張り付いでデイトレードで一喜一憂する」スタイル、上がるか下がるかを予想する裁量トレードはおススメしません。

このようなトレードスタイルが、FX=ギャンブルという世間のイメージを作っていると思います。同じFXという手法の中に、もっと不確定要素が少なくリターンのブレを抑える方法があるにもかかわらずです。

ココがポイント

一言で「FX」と言っても、様々な手法が存在する。

不確定要素が少なく、リスクが低い手法を学ぼう。

株であれば短期のキャピタルゲイン狙い、つまり売却益狙いで特定の企業の株を一度に大量に持つことに該当します。「今後はAIが来るとテレビで言っていたから、AI関連銘柄を買おう」というノリです。リーマンショックやコロナショックでそのような買い方をしていた方がどうなったのか、想像に難くないと思います。

不動産であれば「ここの地価は上がる」と売却益狙いで購入することに該当します。不動産はその名の通り場所選びに失敗しても移動させることもできませんし、買い手がいないと売れないのですぐには手放すことが困難で、手放したときの地価は予想できません。

FXや株のように取引市場があるわけではないので、遺産相続や離婚の慰謝料などで急に資金が必要になった時に手放すと、買い叩かれてしまうのがオチです。

ココに注意

偶然利益が出たことを、手法の実力と勘違いしてはいけない。

これらの手法の怖いところは「たまたま儲かることもある」ということです。ビギナーズラック的に、よく分からない状況でたまたま一度儲かってしまい、負けると投資額を増やして取り戻そうという、パチンコや競馬などのギャンブルにありがちな悪循環に陥ります。

当サイトでは誰が始めても同様の結果が得られる、再現性が高い投資手法の確立を目指します。従って、下記を肝に銘じてください。

やってはいけない投資

- FXであれば、裁量トレードはやらない。

- 株であれば、短期の売却益狙いはやらない。

- 不動産であれば、不動産転がし・土地転がしはやらない。

「それでも継続的に儲けている人がいるじゃないか!」と思われる方もいらっしゃるかも知れせんが、これらの手法で儲けている方は2種類のタイプに大別されます。

①大量資金を持った専門家

1つ目のタイプは大量の資金を持った専業の専門家。ヘッジファンドなど相場を動かせるほどの資金力を持っている企業が、薄商いになる時間帯を狙って売りを仕掛け、個人投資家を損切りさせてから相場を元に戻すという手口です。

相当な資金がなければできない芸当ですし、当然失敗すると多額の資金を失います。裁量トレードで取引市場に参加してしまうと、このような大手の手口の被害者になってしまいます。

彼らは顧客から預かった資金を期日までに増やし、そこから手数料を抜いて生計を立てている人種です。情報量も取引ツールも異なる文字通りのプロに、我々個人投資家が勝てる道理はありません。

ですが個人投資家が唯一勝てる要素があります。それは時間です。

我々には顧客がいるわけでも、いつまでに資産を増やして返さなければいけないという締め切りがあるわけでもなく、老後までに一億円貯めようという比較的長い締め切りしかありません。従って我々の武器である「時間」を味方につけ、資産を徐々に増やしていくことができます。

②手法販売で儲けている個人投資家

2つ目のタイプは「数回だけ、たまたま儲かった個人投資家」です。このような人は過去に少なくとも1回は勝利したのでしょうが、その時のスクリーンキャプチャを証拠にして「この手法はこんなに儲かります」と宣伝し続けます。

同じ相場は二度と来ないにもかかわらずです。

そして自分の手法を有料で販売し、たまたま上手くいった客を掴まえて「弟子もこんなに儲かりました」とさらに宣伝します。その裏で「騙された」と思っている客が何人いても、表に出さなければいいだけです。

お分かりの通り、このような手合いの収入源は投資そのものではなく「自らの手法の対価」です。コンサル料・セミナー料・紹介料などアフィリエイトで安定した利益を上げているだけで、投資そのもので利益を上げたのは最初の数回です。

よく使われる手口としては、メーリングリストやLINE@(ビジネス用のLINEアカウント)に登録させ、ステップメール(あらかじめ準備されている情報をスケジュール通りに流す)という手法です。現代の「マルチ商法」「ねずみ講」、カッコよく言うと「ネットワークビジネス」です。

ネットワークビジネス自体は日本では合法ですが、それと「購入した投資手法を、自分がやっても儲かるかどうか」は全く別の問題です。

ココに注意

巷に溢れている投資手法は、投資そのものでは儲けていないものが多々ある。

我々が目指すのは再現性が高い、お金が増えていく仕組み作りです。誰かがもう一度やろうとしても結果が予想できないのであれば、「再現性は非常に低い」と言わざるを得ません。

選ぶべき投資手法

それでは選ぶべき投資手法は、どのようなものでしょうか?

それは「リターンのブレが少ない」手法です。リターンのブレが少ないというのは「いつ始めても」「誰がやっても」同様のリターンが見込めるという意味です。相場状況に大きく左右されず、個人にも左右されないことから再現性が高い手法と言えます。

詳細は各ページで紹介しますので、ここでは概要だけ触れます。

FXについては再現性が低い裁量トレードではなく「リピート系」と呼ばれる手法をベースに独自の手法を確立します。裁量トレードもリピート系も、どちらもキャピタルゲイン狙いではあるのですが、手法を構成する不確定要素が異なります。

裁量トレードは「相場が上がるか下がるか」の二択を予想し、上がると思うなら買い、下がると思うなら売ります。世の中にはファンダメンタルズ分析・テクニカル分析など様々な指標が存在しますが、結果は上がるか下がるかだけです。従ってどんな指標を根拠にして予想しても50%の確率で成功または失敗します。

一度目の取引に勝つ確率は50%、二度目の取引もかつ確率は50%です。つまり2連勝できる確率は50% × 50% = 25%になります。3連勝は約13%、4連勝は約0.6%です。繰り返すたびに、指数関数的に勝率が減っていくことがお分かりいただけると思います。10連勝する確率は0.5の10乗 = 約0.1%です。1000人に1人しか達成できないわけで、再現性が高いとは到底言えない数字になります。

リピート系で予想するのは相場の上げ下げではなく「相場がレンジ内に収まるかどうか」です。相場の回帰性という性質を利用して特定の通貨を対象とすることで、安定して少しずつ利益を上げる手法です。これだけだと資産が増えるスピードが遅いので、特に前半の「一億円を目指すフェーズ」では複利運用をすることでこの弱点を補う手法を取ります。

ココがポイント

予想するものを変えると、FXは投機から投資になる。

株についてはキャピタルゲイン狙いではなく、インカムゲイン=配当金狙いの手法を確立します。株主への配当が手厚い米国株の中でも特定の銘柄を中心にポートフォリオを組み、長期間でのインカムゲインを狙います。手放す時の売却益でマイナスにならないよう、時間を味方につけて買い方も工夫します。

不動産についてもキャピタルゲインではなく、インカムゲイン=家賃狙いで手法を確立します。サラリーマンの信用を武器に「負債ではなく資産」をローンで購入することで、少ない手元資金で不動産を購入し、家賃でローンを返済しつつ利益を残し、売却時は購入時から値段が下がっていても構わないという手法です。

不動産は土地と建物から構成されますが、建物の価値はほぼゼロになって構いません、というか税法上は22年後に必ずゼロになります。それでも日本は土地の価値が高いので売却時に土地の利益だけは残るという仕組みです。

この手法はEタイプのサラリーマンとの相性が非常に良く、実行中の長い期間で建物の減価償却により大きな節税効果が得られること、団体信用生命保険により生命保険効果が得られることも、支出を大きく減らせるため大きな魅力です。

勇気を持って踏み出そう

投資の各手法の説明に入る前に、置かれている環境の理解・意識改革の必要性・働き方稼ぎ方を改める必要性と、具体的な数値目標について説明しました。

それでも「やっぱり投資は損するかも知れないから、怖くて始められない」と思う方もいらっしゃると思います。かつては自分も同じでした。

未知の事柄に対して不安を抱くのは、生物として至極当然の反応です。なぜなら我々はEタイプになる教育しか受けていないわけですから。

ココがポイント

投資を怖いと感じるのは、当然の反応です。

確かに絶対に儲かる投資は存在せず、損しないとも限りません。でも「現状のままでいい」と自分を説得し何もやらないことも「機会損失」という損をしています。人間は時間の関数です。誰もが少しずつ老いていきます。何もせず時間を無駄にするのは命を粗末にしていることと同じです。

少額で手を出しやすいものからでも、「まずは小さく始めてみるか」という考え方が大切です。一度やってみれば「大した事なかった」「何を逡巡していたのだろう」と思うはずです。

「複利だとしても増やすには時間がかかるんでしょ?自分はもう若くないからな・・・」という方もいらっしゃると思います。

有名な話ですが、カーネル・サンダースがケンタッキーフライドチキンを創業したのは65歳です。仮にあなたが66歳以上でも、あなたがいるのは「人生100年時代」です。本当に若くないと言えるでしょうか?

ココがポイント

あなたの年齢は、新しくチャレンジしない言い訳にはなりません。

「サラリーマン大家ってカッコいいけど、大きなローンを組んで不動産を買うのは抵抗がある」と思う方もいらっしゃると思います。

あなたが買うものは「負債ではなく資産」です。サラリーマンの信用を武器にすると、自分用の住宅=マイホームを購入する時よりも、投資用の不動産を購入するときの方が遥かに高額のローンを銀行から引き出せます。

なぜでしょうか?それは負債ではなく資産だからです。最悪あなたが返済できない状態になっても、土地と建物を担保にしておけば問題ないわけです。我々よりもプロフェッショナルな人達であろう、銀行も資産性を認めていると考えてください。

最後に有名な格言です。

"Today is the first day of the rest of your life."

「今日が、あなたの残りの人生の最初の日である」

チャールズ・ディードリッヒ

間違いなく今日が、あなたの残りの人生で一番若い日です。死の直前に「あれもやっておけば良かった」とならないよう、自分が置かれるであろう未来を予想して準備しておきましょう。

当サイトは自分で試して上手くいき、さらに投資手法を因数分解してなぜ上手くいくかを説明しているつもりです。それでも全ての手法がみなさんにしっくり来るかどうか分かりません。

それでも投資に抵抗があるのであれば、もっと気楽に始められる消費の工夫から始めて、浮いたお金で少額投資を始めてはいかがでしょうか?

-

-

FXで資産運用!複利リピートで効率的に資産を増やす

続きを見る

-

-

サラリーマンだからこそ!投資用の個人不動産を持とう

続きを見る

-

-

引き算を学ぶだけ!節税できるサラリーマンになろう!

続きを見る

-

-

浪費=悪は間違い!生活満足度を下げない消費の工夫

続きを見る