このページのテーマは税金に対する意識改革です。

我々が否が応でも払わなければいけない税金の知識を得て、どのような立ち振る舞いをすれば資産形成上有利になるかを一緒に考えてみましょう。

どのような意図を持った税金かを理解することが、どのように出費を節約(節税)できるかに繋がります。

選択肢を持とう

サラリーマンとして働き会社から給料をもらっているだけでは、所得税と住民税が源泉徴収された残りが給料として支給されるので、選択肢がありません。

消費者として消費税を払っているだけなのも、ある意味で選択肢がない状態です。

批判ではなく経済合理性の追求

我々がやるべきことは、政権批判でも税制批判でもありません。

税制は変わっていくものですし、現在のルールがずっと継続するわけでもありません。

「現在はどのようなルールのなのか」「現在騒がれている政策は、どのような意図で行われているのか」「どのように立ち振る舞えば、経済的合理性が最大化されるか」といった視点で日々のニュースを見つめ、正しく理解して正しく立ち振る舞うことが大切だと思います。

コンテンツ

税金の種類

一言で「税金」と言っても、様々な種類があります。まずは種類についてみていきましょう。

質問

「○○税」と言われて、あなたは一番に何を思い浮かべるでしょうか?

思い浮かべるものによって、その人の趣味趣向が見られるかも知れません。

万人が共通して思い浮かべるのは消費税でしょう。日々の買い物で否が応でも目にしますよね。

人によっては酒税・たばこ税も思い浮かべると思います。これらも消費税と同様、日々の生活で消費する際に間接的に支払っています。

消費ではなく収入に目を向けるとどうでしょうか?

日本のサラリーマンは源泉徴収されるので、あまり意識していない人も多いですが所得税・住民税も、稼ぎに応じて支払っていますよね。

税金の関心が低い日本人

会社が先に源泉徴収をしてくれて、その残りがあなたの給料です。自分で納税している感じがあまり無いかも知れません。

ちなみに源泉徴収システムを発明したのは、ナチスドイツと言われています。

法人の稼ぎに掛かるのが法人税です。他にも法人住民税・事業税など細かくありますが、ここでは企業の活動に掛かるものをまとめて法人税と呼ぶことにします。

このように物を買って食べても、どこかに住んでも、働いても、何をしても掛かるのが税金です。

三大税収

様々な税金が存在しますが、国の「三大税収」とは何でしょうか?

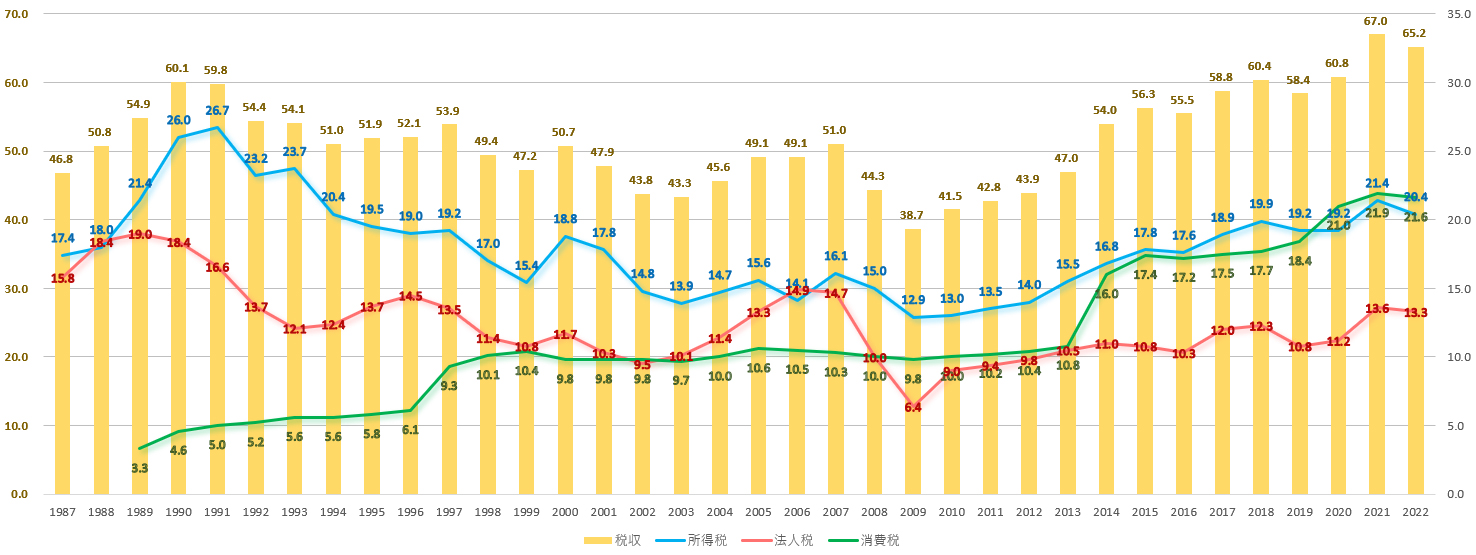

それは「法人税」「所得税」「消費税」の3つです。これら3つの税金で、税収のかなりの割合が占められています。

三大税収の推移について、財務省のデータを元に見て見ましょう。

身近で分かりやすいものだと「消費税」が緑色のグラフ(右軸、兆円)です。グラフの動きは見事な右肩上がりで伸びているのが分かりますね😅

個人の所得にかかるのが「所得税」で青色のグラフ(右軸、兆円)です。一時期よりは減っていますが、グラフの動きはまた少し上がってきています。

法人の所得にかかるのが「法人税」で赤色のグラフ(右軸、兆円)です。グラフの動きは右肩下がりか横這いと言った感じでしょうか。

そして背景の黄色い棒グラフがトータルの「税収」(左軸、兆円)です。グラフの動きはどうでしょうか?何か気づきませんか?

そう、結構横這いなんです。

これが一つ目の意識改革「消費税のヒミツ」です。

意識改革①「消費税のヒミツ」

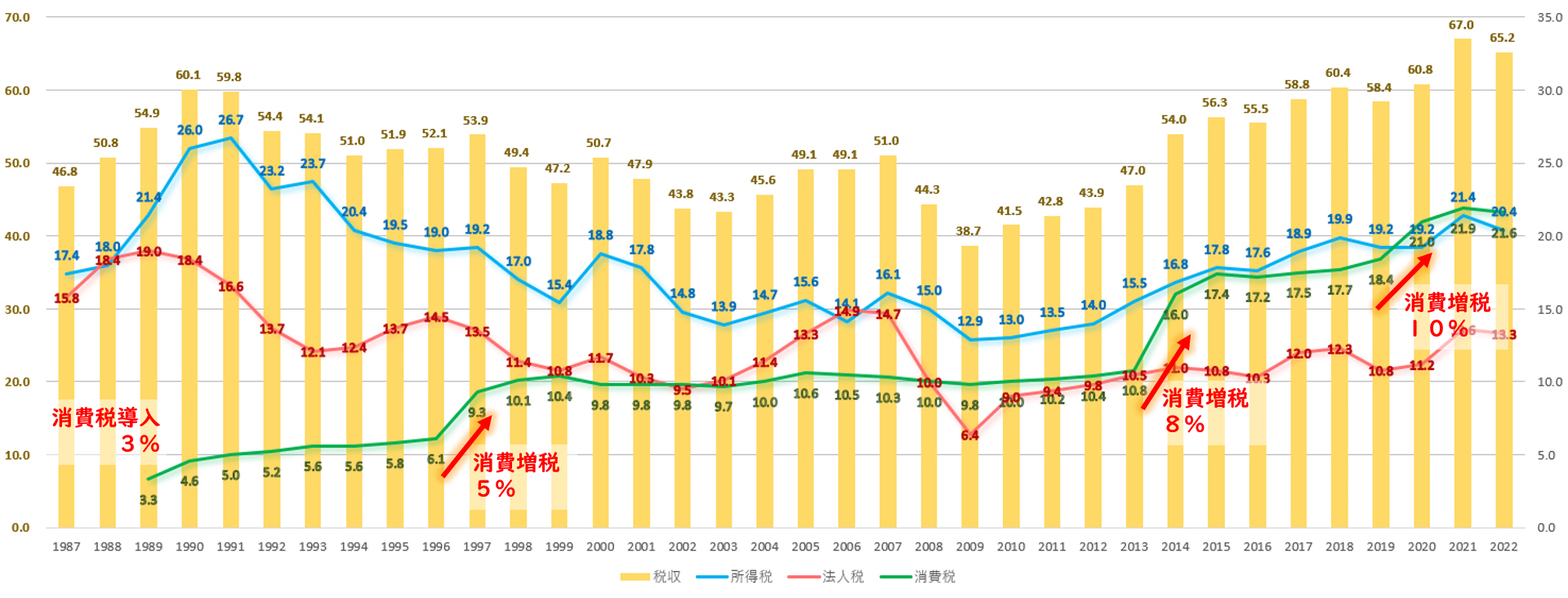

我々消費者からすると、消費税は3%→5%→8%→10%と、常に増税されている感があります。

緑のグラフも右上がりですよね。実際に緑のグラフが急に上がっている部分は、消費税率が変わったタイミングです。(下図、赤矢印)

我々の税負担が上がったのだから、税収も増えて「その分、世の中が良くなっているはず」と思いたいところですが、黄色い棒グラフの税収はどうやら横這い。トータルではあまり変わっていません。

我々の消費税はどこにいったのでしょうか?

そう、代わりに赤色グラフの法人税が下がっています。つまり消費税負担が増えた分、法人税負担が減ったので、トータルは変わらなかったということです。

政策として日本の国際競争力を高めるため、法人税は優遇される傾向にあります。

消費税はその性質上、生活している全ての人が支払わなければいけないので「全員が負担する、公平な税」のような感じがしますが、実際は真逆で一般消費者が不利になり、会社経営者が有利になる税なのですね。

この事実を知って「貧しい人から搾取するな!」と、批判しても経済的合理性は向上しません。「やっぱり法律は弱者を守ってくれない」「一般社員は苦しいだけで、社長だけ得をする」と思った方、その通りです。

意識改革してお金の勉強をしない人は、残念ながら働いても働いても楽にならないのが真実です。

逆に我々も、優遇された法人税を享受できる会社側になれば良いのです。

意識改革②「実感と逆になる直接税・間接税」

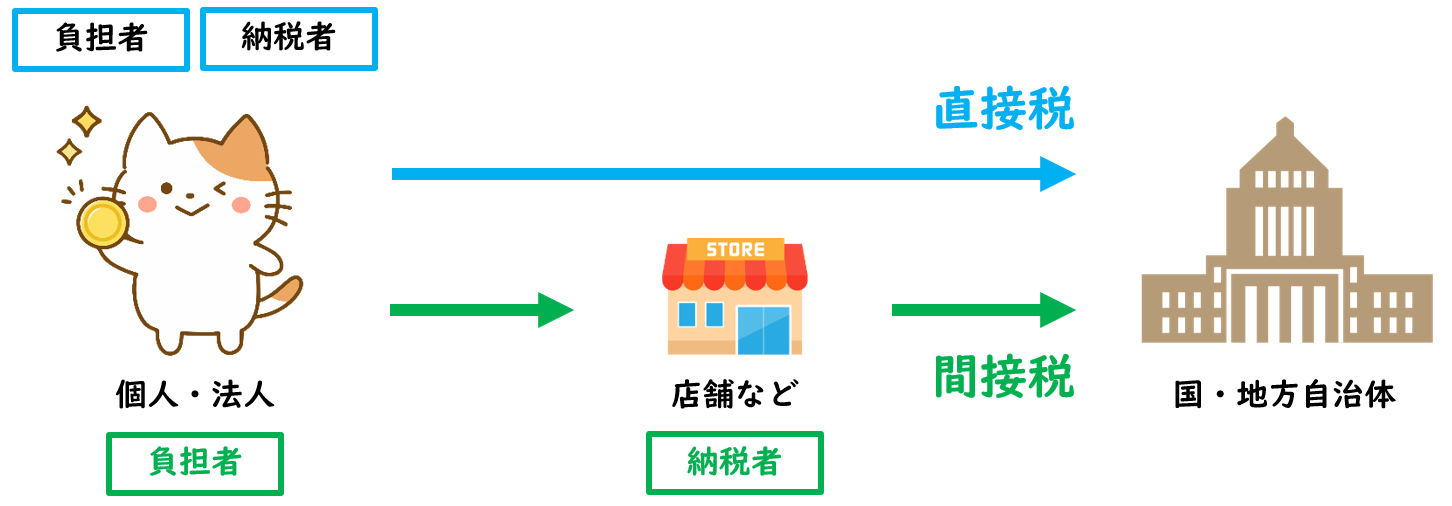

三大税収を含め、税収は「直接税」と「間接税」に分類されます。

言葉の定義は明確で、税金を負担する人と、税金を納める人が同じなのが直接税。異なるのが間接税です。

質問

どの税が直接税で、どの税が間接税か、あなたは分かりますか?

我々が直接納めている税金とは、どの税のことでしょうか?

不思議なものでサラリーマンや一般消費者だけの立場だと実感と逆になることが多いかも知れません。

直接払っている気がする消費税

買い物をするたびに8%や10%などを支払っている消費税は「直接支払っている感じ」は強いですが、間接税です。

我々は消費税を負担しているだけで、納税は店舗が行ってくれています。

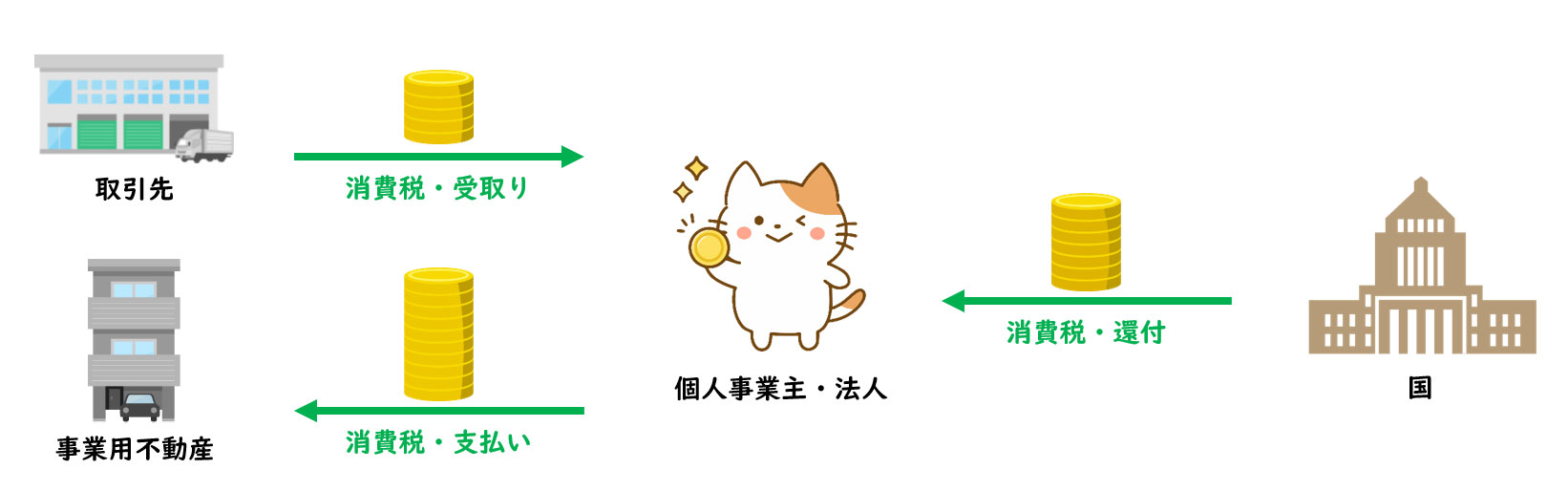

個人事業主や法人になって消費税課税事業者になると、自分が受け取った消費税から支払った消費税を引き、顧客の代わりに納税することになるので間接税であることが実感できます。

間接的に払っている気がする所得税

給料をもらう際に天引きされる所得税は「会社を通じて間接的に支払っている感じ」は強いですが、直接税です。

税金の取りっぱぐれが無いように会社が支払う源泉徴収というシステムがあるだけです。

個人事業主になると確定申告後に自分で支払うことになるので、直接税であることが明確だと思います。

法人税も、企業が決算後に直接納税する直接税です。

意識改革③「税金は戻ってくることもある」

選択肢がない状態では「税金は納めるもの」という感覚だと思います。

例えば有名人がSNSなどでプライベートを晒される際に「あなたも有名になったものだね。それは有名税だよ。」という表現が使われます。この際の「税」という言葉は「支払わなければならないもの」という意味合いですよね。

ですが税金は必ず支払わなければいけないものではなく、「減額」したり逆に「還付」してもらうものであると認識しましょう。

直接税の減額と還付

直接税の減額や還付については、分かりやすい公式で説明ができます。

- 収入 - 経費 = 利益

- (利益 ー 控除) × 税率 = 税金

この公式の答えを出来るだけ小さくすることで減額、上手くマイナスにできれば還付が受けられるのです。

かと言って収入を減らしてしまっては本末転倒ですし、控除も知識は必要ですが柔軟にコントロールできるものではありません。

そこで我々にできるのが「経費を増やす」と「税率を選ぶ」の2点になります。

意識改革④「経費は増えても良い」

サラリーマンの立場だと「経費」という言葉は、どのような印象でしょうか?

- 業務で出張をすることになった。

- 新幹線の切符を手配して、領収書をもらった。

- 領収書を会社に提出して、立て替えていた代金を回収した。

会社勤めでは、このようなことは多々あると思います。この文章の経費とはどこでしょうか?

そう「新幹線の運賃」が経費ですね。会社からすると新幹線より在来線で移動してもらった方が安く済みますので、「経費は小さければ小さい方が良い」というのがサラリーマンのコンセンサスだと思います。

ですが先ほどの公式の通り、経費を増やすと節税になります。

つまり自分でビジネスを営む個人事業主の観点からすると、経費を増やすことは必ずしも悪いことではないという考えに意識が変わります。

- ビジネスに必要な書籍を探している。

- 大きな本屋で良い本を見つけたので購入し、領収書をもらった。

- 領収書を保存しておき、確定申告時に経費に含めて申告した。

個人事業主が自分のビジネスを広げる上で、書籍から知識を得ることは多々あると思います。それではこの文章の経費とはどこでしょうか?

そう、「書籍代」が経費ですね。

確定申告時にこの個人事業主の儲けが100万円だったとします。そして書籍代が10万円だったとします。税率20%、控除なしの単純化した以下の場合を考えてみましょう。

経費を積まない場合

- 100万円 × 20% = 20万円の税金

- 手残りは80万円

経費を積む場合

- 100万円 - 10万円 =90万円の利益

- 90万円 × 20% = 18万円の税金

- 手残りは82万円

このように経費を積むことで、2万円の手残りを増やすことができました。

不要なものを買っては本末転倒ですが、事業に必要な書籍購入は立派な節税です。この2万円という額面は、当然書籍代10万円の20%です。

人生2割引き

サラリーマンではできなかった節税が、個人事業主や法人ではできるようになりました。

10万円の本が20%引きの8万円で購入することができたと考えることができます。

支出を20%減らすことは、収入を20%増やすのと同じことですよね。年利20%なんてウォーレン・バフェット級です😅

意識改革して節税にトライする価値がお分かりになると思います。もちろん事業に必要な買い物である前提です。

他にも先ほどの本屋の例で電車を利用したのであれば「本屋までの交通費」も経費ですね。

本を買うついでにランチに寄ったらどうでしょう?

「自分一人のランチ」は、残念ながら経費にはなりません。「友人とのランチで、事業に関しての情報交換を行った」となれば、会議費や接待交際費になるかも知れません。

何に使っても2割引きとまでは行きませんが「何が業務に必要か」「何が経費になりそうか」という観点で常日頃から考えることで、サラリーマンに比べて個人事業主やプライベートカンパニー社長の意識はどんどん洗練されていきます。

さらに不動産所得での減価償却費や、事業所得での家賃の家事按分など大きな経費を積むことができれば節税効果が高く、サラリーマンとして源泉徴収された税金を還付してもらうことも可能です。

意識改革⑤「税率は選ぶことができる」

サラリーマンや個人事業主の利益に掛かるのが所得税でしたね。所得税は累進課税システムを取っており、住民税も入れると最大で55%の税率となります。

しかも課税所得額を選ぶということは収入を増減するということになり、低い税率を選ぶために収入を減らしてしまっては本末転倒です。

一方、消費税が上がった代わりに優遇されて下がった法人税の実行税率は30%弱です。年間所得800万円以下の中小企業であれば25%弱で済みます。

このことから、課税所得額が損益分岐点を超えるのであれば「法人成り」することも視野に入れましょう。

法人成りすることで個人と法人に利益が分散されるので税額の圧縮が見込めるほか、更に多くの経費が積めたり、海外FXの税率が下がったり評価損益で計算されるなど多くのメリットが見込めます。

サラリーマンに加えて個人事業主とプライベートカンパニー社長という立場を持つことで、税率は自分で選べるという意識を持ちましょう。

間接税の還付

間接税の代表は消費税です。税率はご存じの通り10%(軽減税率8%)です。

間接税の名の通り、あなたが消費者であれば商店で物品を購入するときに消費税を負担し、商店が消費者の代わりに納税するというシステムです。

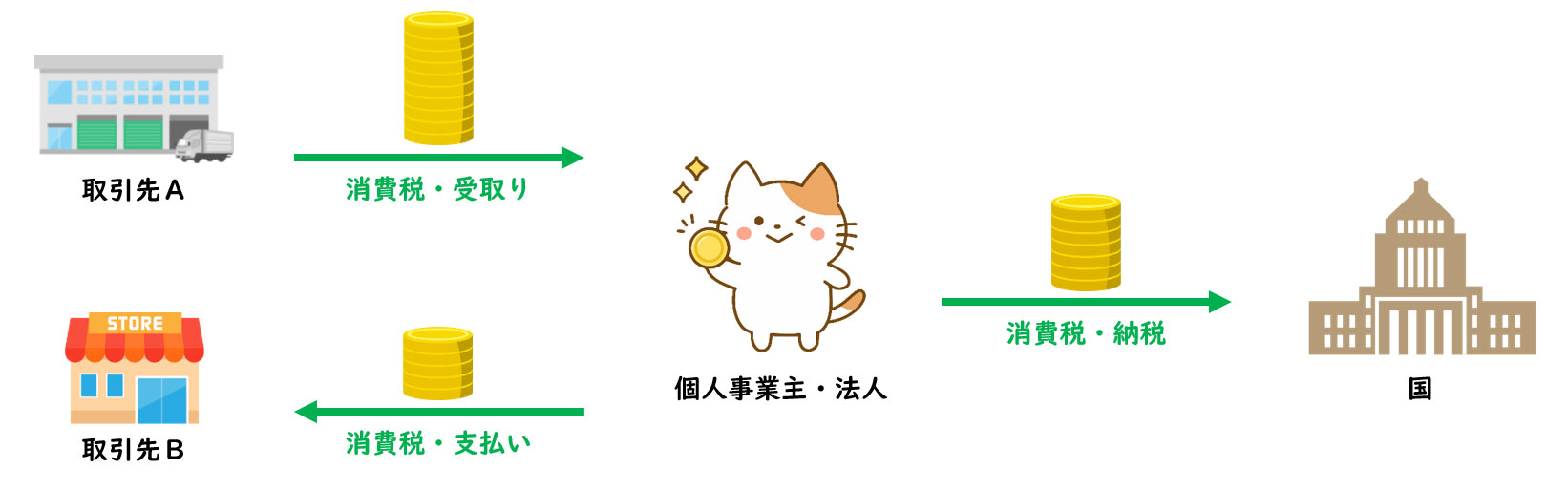

それではあなたが商店の役割になる、個人事業主や法人になるとどうでしょうか?

このように消費税を受け取った額と、支払った額の差額を計算します。

その結果、受け取った額が大きければ消費税を納税、支払った額が多ければ還付されるということになります。

意識改革⑥「消費税は全てに掛かるわけではない」

消費税は何かを売り買いしたら必ず掛かるものではありません。掛からないものがあるので区別しておきましょう。

例えば不動産を取得するとき、土地と建物を購入しますよね。この場合土地は課税対象にならず、建物は課税対象です。

FX取引は課税対象になりません。

同じ家賃でも住居用は対象にならず、事業用は対象です。

では人を雇うときはどうでしょうか?

人件費は消費税の課税対象にはならず、業務委託費は課税対象になります。

消費税と非正規労働

企業の立場からすると、正社員を増やして人件費として計上するよりも、非正規社員に対して業務委託をお願いした方が消費税を支払うことができます。

そして支払った消費税が大きければ、還付されるので節税に繋がります。

社員を流動的に扱えるというメリットに加えて、消費税還付のシステムも非正規労働を増やす要因の一つと考えることができます。

意識改革⑦「大企業は消費増税を歓迎している」

空港で免税店を利用したことがある方も多いのではないでしょうか?なぜ空港だと免税されるのでしょうか?

それは消費税は「国内で消費されるものに掛かる」というルールがあるためです。

国外に持ち込んで使う分には消費税がかからないのです。そのため免税店では国内で使えないよう、密閉されたバッグに入れられたり搭乗口で受け渡されたりします。

大企業が海外に輸出するときにも、同じ原理が働きます。

国内で自動車などの製品を生産した際に、その製品を海外向けに輸出して販売するのであれば消費税が掛かるのはおかしいですよね?

この場合は「輸出戻し税」といって、大きな金額が還付されることになります。

還付金で一大事業

自動車産業はピラミッド型の構造をしており、OEMと呼ばれる最終的な自動車を製造するメーカーの権力が頂点に立って非常に強く、ピラミッドの下層の部品メーカーは弱い立場にあります。

自社の部品を使ってもらい取引を継続してもらうために、下層の部品メーカーは消費増税分を価格転嫁しずらい状況なのです。

それでもOEMが販売する最終商品の市場価格は増税分高くなるため、消費税が上がるほど大きな利益が得られるわけです。

一説には消費税が3%変わるだけで、大手自動車メーカーに還付される金額は1,000億円増えると言われています。

ノーリスクで1,000億円の売り上げを上げるのであれば、これはもう一大事業ですよね。

消費増税分、法人税が優遇されてきた過去から、消費税は「一般消費者が不利になり、会社経営者が有利になる」「格差を広げる」と言われてきましたが、中小企業と大企業の間でも同じことが起きているようです。

意識改革⑧「敢えて消費税を課税してもらう」

消費税には免税のルールがあり、課税売上高が1,000万円以下であれば免除されます。

その他細かいルールがありますが、基本的に消費税の免税業者になっておいた方が会計がラクです。ですが自ら消費税課税事業者になることもできます。

せっかく国のルールが免税してくれているのに、敢えて課税事業者になるタイミングはいつでしょうか?

そう。消費税の支払いが多く、還付されることが見込めるときです。

例えば事業用不動産であれば、土地は対象外ですが建物は消費税の対象になります。

そして事業用不動産を取得する際に多額の消費税を支払うため、受取りよりも支払いの方が多いことが期待できますよね。

その際には自ら届け出て消費税課税事業者になっておき、消費税の還付を受けることができるのです。

但し課税事業者と免税事業者を頻繁に行ったり来たりすることができなかったり、多額の支払いを行う決算期の前に届け出を出す必要があるので注意しましょう。

消費税は還って来るものという意識改革を行った上で、計画的に経済的合理性に見合うかを計算して実行に移しましょう。

ちなみに残念ながら、投資用の不動産は対象にはなりません。

税金とニュース

ここまでの意識改革で、今まで何となく意識してきた税金のイメージと実際が、かなり乖離していることがお分かり頂けたかと思います。

本来、税金が持つ大きな役割の1つが「景気の調整弁」です。

「デフレになったら減税する」「インフレになったら増税する」という社会の授業で習ったアレです。ですが数十年デフレが続いている日本では、なぜか消費増税が継続されています。

どうやら実際には「受益者選択」ツールとして利用されているようです。

消費増税・法人減税では、一般市民でなく大企業を受益者として選択したということになります。

結果として、消費者は貯め込んだ「タンス預金」を使うことなく安物に飛びついてデフレが長期化してしまい、企業も給料を増やすことなく「内部留保金」が増える形となりました。

最近のニュースを、税金という観点から見ていきましょう。

ニュース①「コロナ騒動」

2020年初頭から本格化したコロナ禍が、2023年1月現在でも未だに継続しています。

この時の国の施策を覚えているでしょうか?記憶に新しい「持続化給付金」や「クーポン券の配布」です。

経済は長期的に見ると第一次産業が自然の恵みをお金に換え、第二次産業が製品を作り、第三次産業がサービスを提供することで成長していきます。

ですがこれは長期的な話で、短期的にはゼロサムゲームです。

誰かが損をしないと、誰かが得をできないのです。

そこで国策として国債を刷って国が損をして、お金やクーポンという形にして国民が得をするという政策になりました。

配ったお金をまた「タンス預金」されては困ってしまうので、お金で配るものは最低限にして、必ず消費しなければいけないクーポンという形を取ったわけです。

この施策は短期的には機能しますが、継続するには国債やお金を刷り続けなければいけないという問題点があります。

長期的な施策として、例えば税金を柔軟に運用して、コロナ禍で特需があった企業から吸い上げた法人税で財源を作り、国民に戻すために消費税を減税するなどが必要かも知れません。

ニュース②「防衛費増額」

2023年1月現在、防衛費の増額が議論されています。

中国や北朝鮮などの地政学リスクが悪化している以上、防衛費の増額は概ね賛成という世論のようですが、問題は財源です。

現在の議論では財源を国債・復興特別所得税・法人税に求めようとしています。

「全て国債」や「防衛税の導入」のような国民全体に負担を強いるのではなく、法人税に解を求めることでコロナ禍でやり損ねた長期施策をやろうとしているのかも知れません。

どうせ大して給料を上げずに内部留保が増えるくらいなら、法人税で負担させようという意図なのではないでしょうか。

中小企業は対象外

現在の議論では、法人税額から1,000万円税額を控除した上で付加税率を掛けるというルールが検討されています。

これならプライベートカンパニーはもちろん、ほとんどの中小企業が対象から外れますね。

やはり行き過ぎた大企業重視から、相対的に中小企業や国民重視に揺り戻しが起こっているように見えます。

意識改革と選択肢

以上、税金とどう向き合い節税するかについてまとめました。重要なのはやはり、意識改革をして選択肢を持つことだと思います。

自分は法律の専門家でも税理士でも政治家でもありませんので、色々と調べたり専門家に相談した上でご判断ください。

-

-

引き算を学ぶだけ!節税できるサラリーマンになろう!

続きを見る

-

-

知識が節税に!支出を伴わない経費を積んで節税しよう

続きを見る

【免責事項】本サイトは情報の提供を目的としており、投資その他の行動を勧誘する目的で運営しているものではありません。取引の仕組やリスクなどを十分ご理解の上、お客様ご自身の判断と責任においてご利用をお願い致します。掲載内容については記事作成当時の作者の理解に則ったものであり、その内容を保証するものではありません。万一本サイトを利用して被った如何なる損害についても一切の責任を負いません。また本サイトは一部プロモーションを含みます。