「オセアニアブラザーズ」複利 × リピート = FXで資産運用

「オセアニアブラザーズ」のバージョン2.00から追加された、強化ロジックについて解説します。

コンテンツ

強化ロジックとは

オセアニアブラザーズでは、下記の2つの条件を使ってエントリーを行います。

①「同じマジックナンバーの最新のオーダーより、現在のAsk/Bidが設定pips離れている」

②「同じマジックナンバーの全てのオーダーより、現在のAsk/Bidが設定pips離れている」

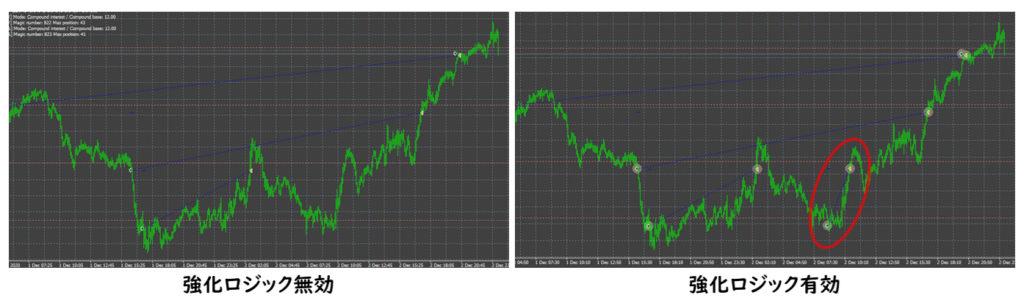

この両方の条件を満たすとエントリーするのが強化ロジック無効の状態、②のみの条件でエントリーするのが強化ロジック有効の状態です。

「エントリー価格Aでエントリーして利確したあと、さらにエントリー価格Aに戻ってきた場合」に、エントリーするかどうかが強化ロジック有効か無効かによって挙動が異なります。

2つの条件が存在する経緯

どちらも指定された間隔でトラップを仕掛けるために導入しています。

②はオープン中の全てのオーダーを対象にするので、1分間に一回実行するにはちょっと重い処理になるのではないかと考えました。

そこで①の値をキャッシュとして記憶しておき、①がfalseであれば②を実行しないことで軽量化を図っていました。

ですがこれには意図していない挙動が含まれており、①の値を利確しても記憶し続けてしまうため、本来のリピート系であれば再度エントリー価格に戻ってきたらエントリーしそうなものを、なぜかエントリーしない。でもEAを再起動すると(キャッシュがクリアされるので)エントリーするという挙動になっていました。

「この挙動はなぜか?」というご質問を、利用者様と何度もやりとりして自分も気づいた次第です。某t様に改めて感謝申し上げますm(_ _)m

以上の経緯を考えると「強化ロジック」というのはおこがましく、自分の中では不具合修正に近いイメージです。

- かなり大きなロジック修正で、損益率が大きく変化する

- 既に50人以上の方にご利用頂いている

ということを考えると、不具合修正として全利用者様へ強制アップデートをかけるのではなく、新規ロジックとして有効か無効かを選べるようにしてリリースした方が良いのではないかという結論に至りました。

導入時はバックテストで確認しましょう

強化ロジックの有効化によって得られる効果は、以降のバックテスト結果で示します。

- 利確幅が狭め(20pips)に設定→エントリー回数が増して純益は増えるものの、それ以上にリスクも増えてしまいそう

- 利確幅を広め(30~35pips)に設定→リスクはほぼそのままで純益が向上する効果が得られそう

こちらが強化フラグ有効化による、大まかな効果です。上記の傾向はレバレッジや業者によって変化する可能性が大いにあります。

利用者の皆様もオセアニアブラザーズの導入時にはバックテストをしてパラメーターを決められていると思いますが、有効化の際にはご自身の口座でバックテストを行い、利益とリスクのトレードオフを確認してからご利用ください。

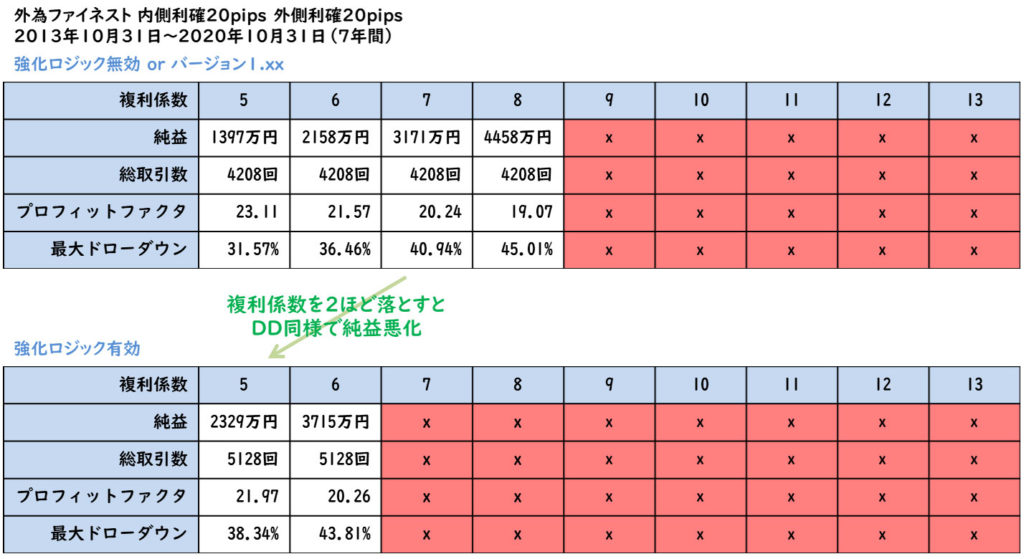

バックテスト・利確幅狭め(20pips)

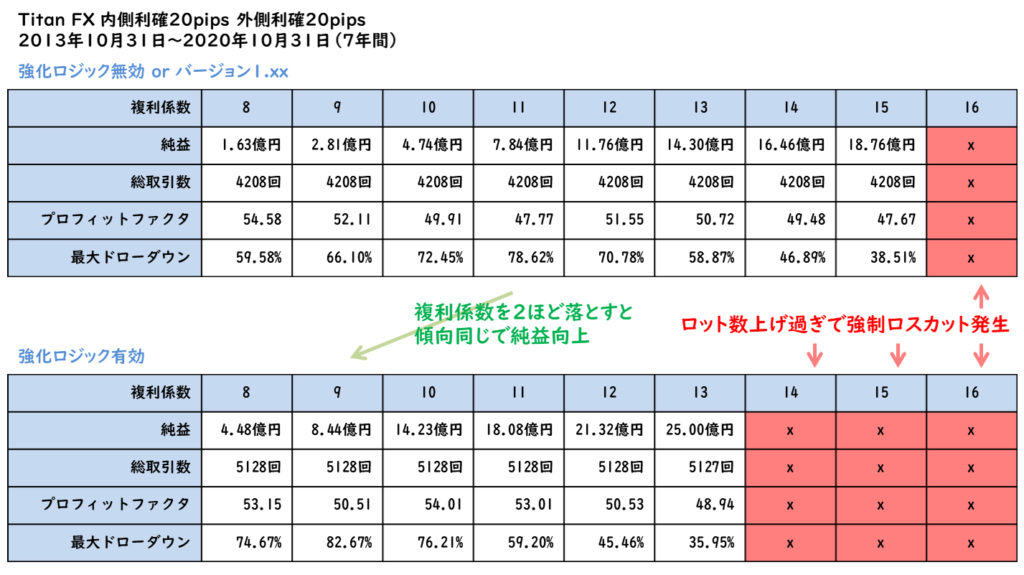

自分がメインで利用しているTitan FXにて、売り買いともに利確pips・内側を20pips、外側を20pipsにしてバックテストを行った結果です。

利確幅狭め(20pips)・7年間

まずは7年間バックテストを行った結果です。複利係数を上げ過ぎるとロット数が上がり過ぎて、強制ロスカット(赤色セル)となっています。複利係数は余裕を持って設定しましょう。

例えば複利係数11で運用した場合、最大ドローダウンは約80%となっています。「最大ドローダウンが同じであれば、リスクが同程度である」と仮定すると、強化ロジックを有効化するには複利係数を2ほど落とすことになります。

7年間の場合は、純益は増加しました。

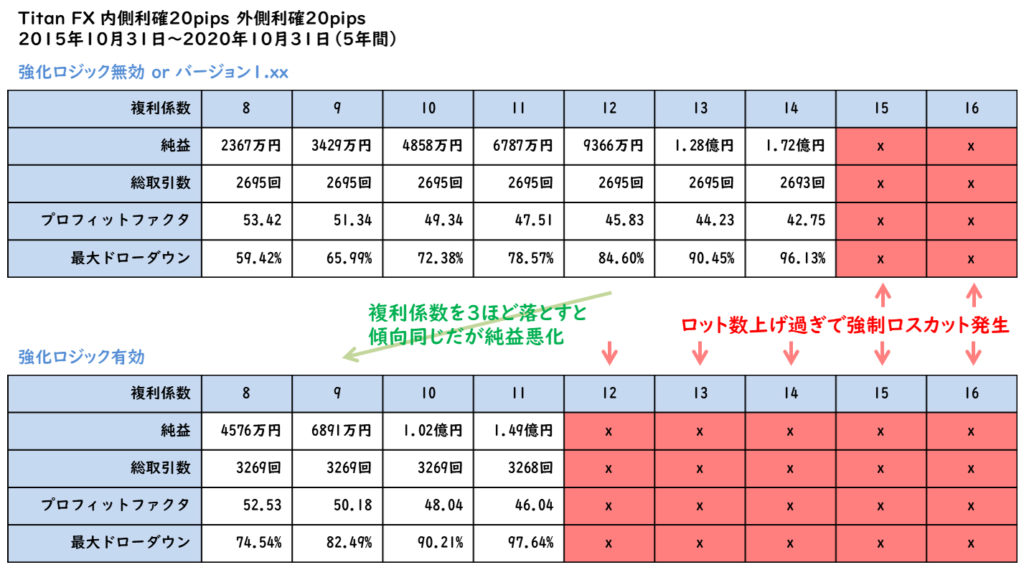

利確幅狭め(20pips)・5年間

同じ傾向になるかどうかを見るため、5年間でもバックテストを行いました。

複利係数12で運用した場合と同程度のリスクにするためには、複利係数を3ほど落として強化ロジックを有効化する必要があります。この結果では純益は下がってしまいました。

同時に複利係数12をキープして強化ロジック有効化のみを行うと、強制ロスカットが発生することも分かりました。

利確幅狭め(20pips)・3年間

3年間でもバックテストを行いましたが、5年間と傾向は同じでした。

利確幅狭め(20pips)・まとめ

以上を整理すると、7年間だと複利係数を2つほど落とす必要があるがドローダウンは同じで純益が向上する。5年間または3年間だと、複利係数を3つほど落とす必要があり、ドローダウン同じだが純益が悪化してしまう、となります。

利確幅狭めの場合

- 利確幅が狭めの時は、複利係数を大きく下げないと強制ロスカットを誘発する。

- 複利係数を下げた結果純益が増えるかどうかは、バックテスト年数に依存する。

- 積極的に強化ロジックを有効化する理由は見当たらない。

もちろんパラメーターの組み合わせによっては、有効化した方が有利になる可能性はありますので、様々な組み合わせでバックテストして頂ければと思います。

また7年間に対して、5年間や3年間が強制ロスカットが多い理由は、下記のように考えています。

- 7年間のバックテストでは途中から純益が10億円を超えるため、複利計算が飽和して100lotに固定される。

- この100lotは業者によって決まっている、1エントリーで指定できる最大ロット数。

- つまり単利の状態でコロナショックの期間に入ったことで、暴落を耐えられた。

繰り返しになりますが、余裕を持ったパラメーター設定を心掛けましょう。

利確幅狭め(20pips)・国内業者

念のため国内業者についても、OANDA Japanと外為ファイネストでバックテストしてみました。

複利係数7で運用した場合と同程度のリスクにするためには、やはり複利係数を2ほど落として強化ロジックを有効化する必要があります。純益は下がってしまいました。

傾向としては海外業者の5年間・3年間と同じであり、7年間と5年間・3年間の差分が10億円を超えて単利になるかどうかの裏付けともなります。

国内業者は最大レバレッジ25倍で共通なのですが、業者によって強制ロスカットになる複利係数が異なるのはコロナショックを乗り切れるかどうかのタイミングの誤差と考えています。OANDAで乗り切れた係数を外為で試すと強制ロスカットになることから、全体的に防御力が低い国内業者ではパラメータ設定は慎重に行う必要がありそうです。

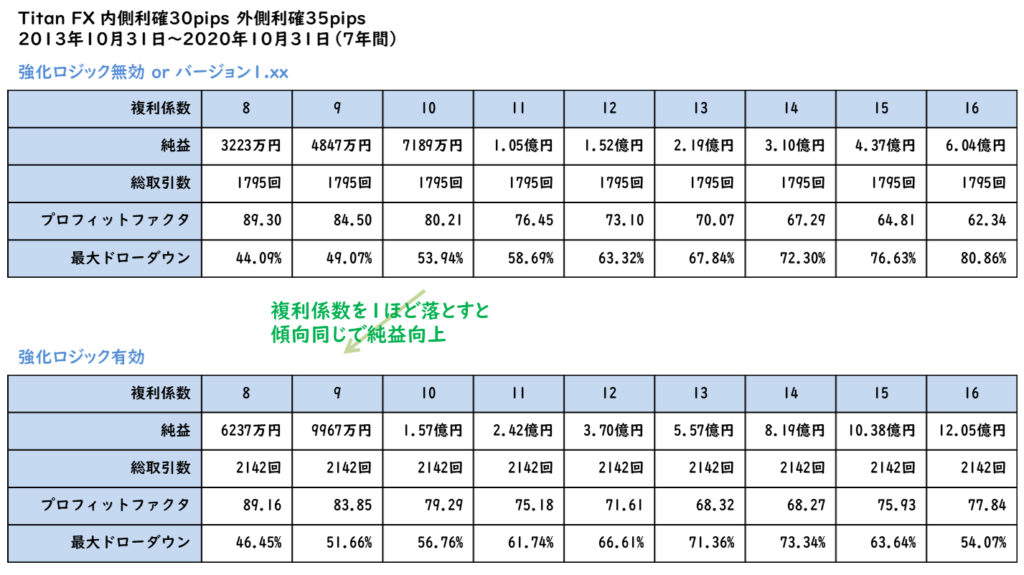

バックテスト・利確幅広め(30~35pips)

先ほどと同じTitan FXにて、売り買いともに利確pips・内側を30pips、利確pips・外側を35pipsにしてバックテストを行った結果です。

利確幅広め(30~35pips)・7年間

まずは7年間バックテストを行った結果です。利確pips数を増やすとカバーできるレンジが広がるので、強制ロスカットになりにくいことが分かります。もちろん複利係数の上げ過ぎは禁物なのは、変わりありません。

複利係数を1ほど落とすと、ドローダウンが少し減って大きく純益が向上しています。

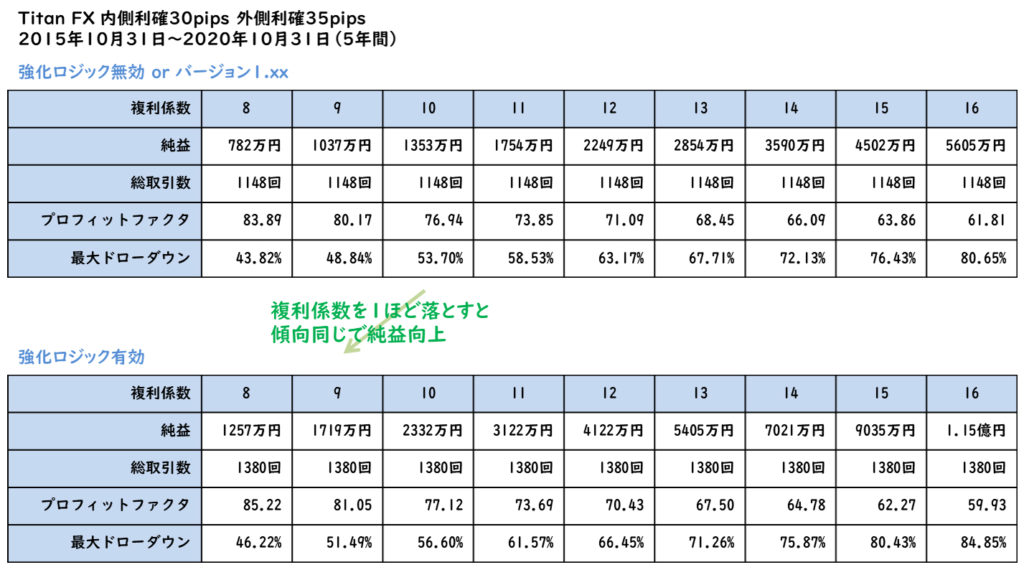

利確幅広め(30~35pips)・5年間

5年間のバックテスト結果も、7年間と同じ傾向のようです。

利確幅広め(30~35pips)・まとめ

以上を整理すると、7年間でも5年間でも複利係数を1つほど落とす必要があるがドローダウンは少し減って純益は向上する、となります。

利確幅広めの場合

- 利確幅が広めの時は、取引回数増加によるリスク向上よりも、強化ロジックを有効化によって得られる純益向上効果の方が高い。

まとめ

以上が利確幅を変化させてバックテストを行った結果です。

繰り返しになりますが、上記の傾向もレバレッジや業者によって変化する可能性が大いにありますので、導入の際にはご自身の口座でバックテストを行い、利益とリスクのトレードオフを確認してからご利用ください。

「オセアニアブラザーズ」複利 × リピート = FXで資産運用

【免責事項】本サイトは情報の提供を目的としており、投資その他の行動を勧誘する目的で運営しているものではありません。取引の仕組やリスクなどを十分ご理解の上、お客様ご自身の判断と責任においてご利用をお願い致します。掲載内容については記事作成当時の作者の理解に則ったものであり、その内容を保証するものではありません。万一本サイトを利用して被った如何なる損害についても一切の責任を負いません。また本サイトは一部プロモーションを含みます。