投資としてのFXに対する基本的な心構えを身に着けたあとは、FXの基礎知識を理解しましょう。

コンテンツ

知識①「レバレッジ」

FXで最大の特徴ともいえるのが、この「レバレッジ」です。英語で書くとleverage、「テコの原理」という意味です。

レバレッジはFXに限らず経済・金融・投資分野で一般的に使われる用語です。例えば銀行からお金を借り入れて投資することで、手元資金だけで投資するよりも大きな投資結果を得るなどがあります。

テコの原理を使えば小さな力で大きな物体を動かせるように、レバレッジを効かせた投資を行うことで少ない手元資金でも大きな金額を動かすことができます。

FXとレバレッジ

FXはForeign eXchangeの略、日本語では外国為替証拠金取引と訳されます。つまり米ドルなどの「外国の為替」を「証拠金」を使って取引するという仕組みです。

この証拠金がレバレッジと密接に関係しています。

単純計算のため米ドル/円のレートを100円とします。手元資金を10万円出すと1,000ドルを購入できます。レートが101円になった時に売ると101,000円になるので1,000円儲かり、逆に99円の時に売ると1,000円損をします。

このように手元資金だけでトレードを行っている状態が、レバレッジ1倍です。手元には10万円しかないので、当然1,000ドルしか購入できません。

ここで登場するのが証拠金という仕組みです。FX取引業者に取引額全体の4%を証拠金として預けておくことで、同じ取引ができる仕組みです。10万円の4%ですから4,000円で1,000ドルを購入することができます。

ココがポイント

証拠金というシステムを活用することで、原資以上の取引が可能になる。

レートが1円上がった場合を考えると、前者は10万円から1,000円の利益を得ていますので、投資効率は1%です。後者は4,000円で1,000円の利益を得ていますので、投資効率は25%です。後者は証拠金という仕組みにより投資効率が25倍になっています。これがレバレッジ25倍の状態です。

このようにFXでは証拠金という仕組みを使うことで、少ない手元資金でも投資効率の大幅な向上を図ることができます。

良い面だけ書きましたが、レバレッジは当然マイナスにも働きます。レートが1円下がってしまった場合、前者は10万円の資産が99,000円になるだけで痛くはありませんが、後者は4,000円の資産が3,000円になってしまい大きな痛手となります。

ココに注意

レバレッジは、プラスにもマイナスにも働く。

証拠金維持率

FXを理解する上で、重要となるのが証拠金維持率という考え方です。先ほど10万円の取引をする際に、4%に当たる4,000円を預ける必要があると説明しましたが、この4,000円を必要証拠金と呼びます。

そして証拠金維持率は次の式で算出されます。

証拠金維持率(%) = 純資産 ÷ 必要証拠金 × 100%

FX口座に40,000円入金し、そのうち4,000円の証拠金を使って10万円分の米ドルを買ったとします。買った直後は純資産は40,000円の価値がありますので、40,000 ÷ 4,000 × 100% = 1,000%で、証拠金維持率は1,000%となります。

同じ口座資金40,000円でも8,000円の証拠金を使って20万円分の米ドルを買うと、40,000 ÷ 8,000 × 100% = 500%で、証拠金維持率は500%となります。

この後、米ドル/円のレートが変化して100円が90円になったとします。すると20万円分だった米ドルの価値は18万円に落ちますので20,000円分の含み損を抱えます。純資産は40,000円から20,000円になりますので、20,000 ÷ 8,000 × 100% = 250%が証拠金維持率となります。

強制ロスカット

FXには強制ロスカットという考え方があり、業者にもよりますが国内の主なFX業者では証拠金維持率が100%を切ったら強制的に保有ポジションを決済されてしまいます。

先ほどの20万円分の米ドルポジションを持ちながら米ドル/円のレートが85円まで落ちたケースを考えてみましょう。

20万円分だった米ドルの価値は17万円に落ちますので30,000円分の含み損を抱えます。純資産は40,000円から10,000円になりますので、10,000 ÷ 8,000 × 100% = 125%が証拠金維持率となります。100%までギリギリの値です。

その後83.3円まで落ちると証拠金維持率が100%を切り、強制ロスカットとなります。純資産が40,000円から8,000円になってしまい32,000円の損失です。為替レートを読み間違えると、資金の大半を失うリスクがあることを理解してください。

ココに注意

証拠金維持率が悪化すると、強制ロスカットとなり資金の大半を失う。

追加証拠金

仮に相場が急落して75円まで落ちたとしましょう。20万円分だった米ドルの価値は15万円に落ちますので50,000円分の含み損を抱えます。

本来であれば83.3円で強制ロスカットになるはずなのですが、相場が急変してロスカットが間に合わなかった場合です。この場合、純資産は40,000円からマイナス50,000円で10,000円分不足します。

必要証拠金を含めた40,000円を全て支払っても不足するため、10,000円をさらに払わなくてはなりません。投資しようと思っていた40,000円に収まらず追加でお金を支払うシステム。これが追加証拠金です。略して追証(おいしょう)とも呼ばれます。

このように純資産に対して大きな保有ポジションを持ち過ぎてしまったり、相場が急変してしまうと多大な損失を被ることを肝に銘じておいてください。

レバレッジは悪か?

国内で個人が利用する場合、FX業者のレバレッジは最大25倍と規定されています。これが海外業者だと100倍や500倍という業者が存在します。今までの経緯から「高レバレッジは怖い」と思うかも知れませんが、それは半分正解でもう半分は間違いです。

ココがポイント

「高レバレッジ=悪」とは限らない。

国内の個人向け業者は最大25倍のレバレッジをかけられると説明しました。つまり4,000円の証拠金で25倍の10万円分のポジションを持てるということです。

海外には個人でも最大500倍のレバレッジをかけられる業者が存在します。4,000円の証拠金で500倍の200万円分のポジションを持つことができるとも考えられます。逆に同じ10万円分のポジションであればわずか200円の証拠金で済みます。

国内業者がレバレッジ25倍で強制ロスカットを執行する証拠金維持率が100%に対して、海外業者にはレバレッジ500倍で強制ロスカットを執行する証拠金維持率が20%の業者が存在します。

40,000円をFX口座に入金し、50万円分の米ドルを買うケースを考えます。

国内業者の場合、必要証拠金は20,000円です。レートが100円から96円になると20,000円の含み損が出ますので、(40,000 - 20,000) ÷ 20,000 = 100%となり強制ロスカットとなります。レートの変化に4円分しか耐えることができませんでした。

海外業者の場合は同じポジションが200円の証拠金で持てますので(40,000 - 20,000)÷200 = 10,000%です。まだまだ余裕があります。レートが92.04円まで落ちると39,800円の含み損となり、(40,000 - 39,800)÷200 = 100%です。その後92.008円まで落ちると39,960円の含み損となり、(40,000 - 39,960)÷200 = 20%で強制ロスカットです。レートの変化に対して約8円分耐えることができました。

ココがポイント

レバレッジが高いと、より大きい相場の変化に耐えることができる。

レバレッジは道具

このように考えると、レバレッジには「テコの原理で資金効率を高める」という攻撃的な性質もある反面、「予想外のレート変化に耐える」という防御的な性質もあると理解できます。

レバレッジの攻撃的な使い方

「高レバレッジ業者なので、その分多くのポジションを持つ」という攻撃的な考え方だと急な為替変動に対するリスクは国内でも海外でも変わりません。

強制ロスカットされた際にわずかな必要証拠金しか残らないことを考えると、口座資金が丸々失われるというリスクの分、高レバレッジはリスクが高いと言えます。

レバレッジの防御的な使い方

「高レバレッジ業者だが、持つポジションは変化させない」という防御的な考え方だと、わずかな証拠金で同じポジションを持てるほか、急な為替変動に対して耐えることが可能です。

レバレッジは道具です。

ダイナマイトや核分裂が平和利用にも戦争利用にも使われるように、レバレッジという人類の発明も攻撃的にも防御的にも使うことができます。

乗り物に例えると最大速度に似ています。レバレッジ25倍が最大で時速25km/hしか出ないスクーター、レバレッジ500倍が時速500km/hまで出るスーパーカーです。

時速500km/hは最大速度であり、常日頃からこのスピードで走っていたらすぐに事故を起こしてしまいます。ですが緊急事態、例えば追いかけてくる猛獣から全力で逃げなければならないとき、時速25km/hでしか走れないスクーターは猛獣に追いつかれてしまいますが、スーパーカーは200km/hくらい軽く出せるので逃げ切ることができます。

常日頃からアクセルを全力で踏むのではなく、いざというときの手段として心に留めておいてください。

ココがポイント

高レバレッジを防御的に使うと、投資のリスクを抑えられる。

知識②「スワップポイント」

上記の例では簡易化のため、ポジションの取得と決済以外はお金のやり取りが発生しない前提で説明しました。実際の取引ではスワップポイントや各種手数料で資産は変化します。

スワップポイントとは、ポジションの保有中に得られるまたは支払う必要がある、インカムゲインです。

スワップポイントは通貨ペアの金利差に概ね比例しており、2020年7月現在の政策金利で説明すると、南アフリカランド(+3.5%)・メキシコペソ(+5.0%)・トルコリラ(+8.25%)など高金利国の通貨を買うとスワップポイントがもらえます。逆にユーロ(0.00%)・スイスフラン(-1.25%)・日本円(-0.10%)などゼロ金利やマイナス金利の通貨を買うとスワップポイントを支払います。

スワップポイントは各業者により規定されており、特定の通貨を手厚くしてスワップ投資に向いている業者もあれば、買いも売りもマイナススワップが付く業者もあります。

スワップカレンダー

FX業者が各通貨ペアでどのようなスワップポイントを付けたかについては、スワップカレンダーで確認することができます。

下記の表は、とある会社の1lot=1万通貨当たりの一週間のスワップポイントの例です。

| 曜日 | 米ドル/円 | 豪ドル/円 | 南アランド/円 |

| 月曜日 | 買:+1 売:-1 |

買:+3 売:-3 |

買:+6 売:-6 |

| 火曜日 | 買:+1 売:-1 |

買:+3 売:-3 |

買:+6 売:-6 |

| 水曜日 | 買:+3 売:-3 |

買:+9 売:-9 |

買:+18 売:-18 |

| 木曜日 | 買:+1 売:-1 |

買:+3 売:-3 |

買:+6 売:-6 |

| 金曜日 | 買:+1 売:-1 |

買:+3 売:-3 |

買:+6 売:-6 |

この時の政策金利はアメリカが0.0%、オーストラリアが0.25%、南アフリカが3.5%でした。金利に応じて買いのスワップポイントが付いていることが確認できると思います。

他の曜日と比べて水曜日が多いのは、土日分のスワップポイントが付いて3倍になっているためです。土日分をどの曜日に付加するかは業者によって異なります。

知識③「FXと手数料」

次にFXで必要な3つの手数料について説明します。

スプレッド

FXの手数料で一番身近な手数料は、スプレッドです。これはポジションを保有する(買う or 売る)ときのレートと決済する(売る or 買う)ときのレートの差です。

FX取引の画面で、Ask(アスクと読む)とBid(ビッドと読む)という言葉を目にしたことがあると思います。Askが買うときのレート、Bidが売るときのレートで、このAskとBidの差の広がりをスプレッドと言います。

例えば米ドル/円でAskが100.00円、Bidが99.99円の場合、スプレッドは0.01円=1銭です。1pips(ピプスまたはピップスと読む)とも言います。

この際に1lot=10,000通貨分の米ドルを購入するとAsk 100.00円 × 10,000 = 100万円分のポジションを持つことになりますが、Bidは99.99円ですので購入後すぐに決済してもBid 99.99円 × 10,000 = 99万9900円となり100円目減りしてしまいました。この100円がスプレッドで、FX業者の利益となります。

ココがポイント

買値と売値の差がスプレッドで、FX業者の利益。

スプレッドは業者によって全く異なり、後程説明しますが国内のDD方式を採用している業者はかなり狭スプレッドでレートを提示しています。

またタイミングによってもスプレッドの開きは大きく異なり、買い手と売り手が十分存在するタイミングではスプレッドは狭いままですが、買い手も売り手も少ないタイミングでは大幅に広がることがあります。

これは業者に多くの手数料が渡っているというより、売りたいポジションに対して買いたい人がいないことが原因です。

普段はあまり意識しませんが、FXも相手がある取引です。年末年始・祝日・月曜日の市場オープン直後・金曜日の市場クローズ直前など、競技人口が少ない薄商いの時に取引してしまうと、スプレッドが何倍にも広がったかなり悪いレートで取引しなければならないことがありますので、注意が必要です。

取引手数料

次に身近な手数料は取引手数料です。国内業者ではあまり馴染みがなく「取引手数料無料」が普通になっていますが、スプレッドと後述のDD方式の仕組みに含まれていると見るべきでしょう。

海外業者の中には取引手数料無料のスタンダード口座と、取引手数料がかかる口座を選べる業者が存在します。後者は業者によって様々な呼び方をされており「ゼロ口座」「ナノ口座」「ブレード口座」などと呼ばれています。

ココがポイント

海外のFX業者の中には、取引手数料を徴収してくれる業者が存在する。

「取引手数料が無料の方がいいじゃないか」と思われるかも知れませんが、実は2つの理由で取引手数料がかかる口座の方がお得です。

理由①・スプレッドが狭い

1つ目の理由は、取引手数料がかかる口座は「スプレッドが狭い」ことです。

仮にスプレッドが10銭で取引手数料が無料の口座と、スプレッドが1銭で1万通貨の取引ごとに取引手数料が片道50円かかる口座があったとします。

1lot=10,000通貨分米ドルを取引した場合、前者は10,000 × 0.1円 = 1,000円のスプレッドを手数料として支払いますが、後者はスプレッドと取引手数料を合わせても10,000 × 0.01円 + 50円 × 2(往復)=200円しか掛かりません。

実際には口座に設定されている設定値に依存しますが、取引手数料が有料の口座は、同じFX業者の無料口座よりも有利なスプレッドになるように設定されていることが多いです。

理由②・節税が可能

2つ目の理由は、取引手数料を「経費にして節税できる」ことです。

不動産投資とは異なり、FX投資は経費を作りにくく節税しにくいと言われています。

ですがこの取引手数料だけは、その名の通り手数料ですので大手を振って経費として申告できます。スプレッドは為替レートの一部なので、残念ながら経費には出来ません。

先ほどの取引でAsk 100円で購入した米ドル/円をBid 105円で利益確定できたと考えましょう。

取引手数料なし口座の場合、5円 × 10,000 = 50,000円の利益になります。当然この50,000円という利益全体が課税対象になります。また利益確定までに必要な変動幅は、スプレッドを含めて5.1円です。

取引手数料あり口座の場合、1万通貨の取引ごとに取引手数料が片道50円かかりますので、50円 × 2(往復) × 5 =1,000円の取引手数料がかかります。これを経費として差し引きますので50,000 - 1,000円 = 49,000円が課税対象になります。スプレッドも狭く必要な変動幅は5.01円です。

ココがポイント

スプレッドが狭い方が、同じ利益を得るために必要な変動幅が少ない。

これは1回の取引なので差額は僅かですが、レバレッジをかけてlot数を上げたり、何度も取引することを考えると、取引手数料が有料の口座の方がお得となり、またスプレッドが狭い分必要なレート変動幅が小さく有利と言えます。

以上から、取引手数料が無料の口座は「まず始めてみよう」という少額トレード向き、確定申告まで考えて長期運用・高額トレードを考えるなら取引手数料が有料の口座の方が有利と言えます。

口座維持手数料

手数料の3つ目は口座維持手数料です。国内業者・海外業者とも口座そのものに手数料がかかる業者は稀です。自分も利用したことがないので語ることができません。そういう業者もあるということだけ、覚えておいてください。

知識④「DD方式とNDD方式」

最後に、先ほどから何度か登場しているDD方式について説明します。

DDとはDealing Deskの略、NDDとはNon Dealing Deskの略です。つまりDealing Deskの有無で2つの方式が存在するということです。

インターバンク市場とは

両者の違いを説明する前に、1つ考えるべきことがあります。それは「FXはどこで取引されているのか」という点です。

答えはインターバンク市場です。銀行・証券会社・FX業者が参加するオンライン市場で、世界中で通貨が取引されています。

Dealing Deskとは

話を元に戻します。

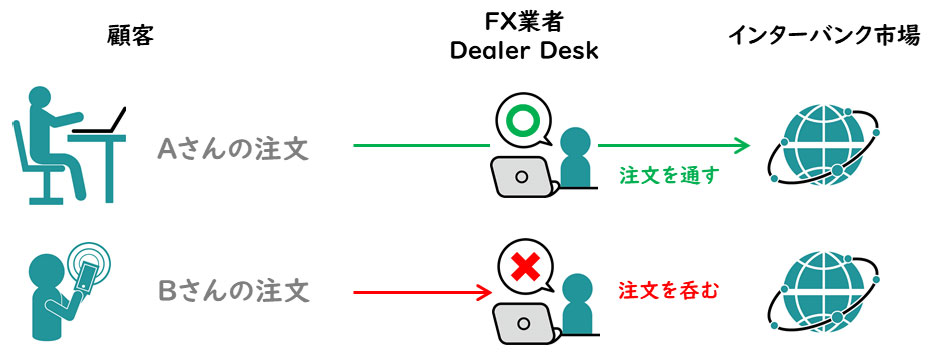

Dealing Deskとは、FX業者の中に存在するディーラーが座っているデスクのことです。このデスクで何をやっているのか?それは顧客からの注文を、インターバンク市場に流すか流さないかを決めることです。

仮に、過去の取引でも常勝しているAさんと、かなり負け越している初心者のBさんがいたとします。この際ディーラーは「勝ちそうなAさんの注文はインターバンク市場に流そう」「負けそうなBさんの注文はインターバンク市場に流さず、FX業者内で持っておこう」と、判断したとします。

この注文を流さない行為を「注文を呑む」ことから「ノミ行為」と言います。

競馬でのノミ行為

ノミ行為は競馬で有名です。

競馬場で直接馬券を買うのではなく、馬券を買ってくれる気のいいおじさんにお金を渡して買ってもらうとします。このおじさんは実際には馬券は買わず、そのまま注文を呑みます。

その結果馬券が外れれば、購入代金がおじさんの利益になります。当たっていたらおじさんは渋々自腹を切って配当を出します。

これがノミ行為です。馬券のノミ行為は違法ですが、FXのノミ行為は違法ではありません。

ノミ行為というビジネスが成立するのは、当たる人より外れる人が多い場合です。こちらのページで説明した通り、FXの裁量トレードは非常に当てるのが難しいため、ある意味ノミ行為に向いているとも言えます。

このように注文を呑む業者がDD業者、直接インターバンク市場に流す業者がNDD業者です。

ビジネスモデルが異なるだけ

繰り返しになりますが、FXのノミ行為は違法ではありません。

以前は質の悪いDD業者が横行しており、注文を呑んだ後に顧客に損をさせるため「提示レートを不当にいじり、故意に損切させる」「やたらと広いスプレッドを提示する」「やたらと取引サーバーが止まる」などの現象が起きていました。

我々がどのレートで損切を設定しているか、証拠金維持率はどれくらい余裕があるかなどの情報は、当然FX業者に把握されています。その情報を使って故意に損切や強制ロスカットを引き起こして損をさせ、その損した額を業者の利益にするという手口です。

過去にこのような行為をした業者はまだ大手を振ってFX事業をやっています。最近は減少傾向にあるとはいえ、少しググれば情報が出てくると思いますので、そのようなFX業者を使うのはやめましょう。

ココに注意

悪質なDD業者は、未だに存在するので注意が必要。

ただ勘違いしないで欲しいのは、悪いのは故意に顧客に損をさせる信用ならないFX業者であり、DD業者全体ではありません。

FXという投資行為を行っている以上、損をする取引をしたのはあなた自身です。その損がDD業者に呑まれたのかインターバンク市場まで行ったのかを知る方法はありません。業者に操作されてわざと損をさせられたら信用できないですが、我々はあくまで予想が外れがことが原因で損をしない取引を心掛けるべきです。

DD業者のメリット・デメリット

DD業者のメリットは、なんと言ってもノミ行為で儲けているためスプレッドが狭いことです。時には0.X銭のように非常に狭いスプレッドを提示している会社もあります。スプレッドが狭くても、他にもノミ行為という収入源があるため事業を維持できるというわけです。

デメリットは「スキャルピングが禁止」なことと、EAを使った「自動売買が禁止」なことです。

デメリット①・スキャルピングの禁止

スキャルピングとは数分、あるいは数秒の間に注文と決済を繰り返すことです。

DDが注文を呑むかどうか判断する前に利益を上げられてしまうため、FX業者は儲かりません。そのためスキャルピングを高頻度で繰り返していると口座が凍結され利益を引き出せないという罰則を受けます。

「スキャルピングが禁止」であることは、利用規約などに書かれているので事前に確かめましょう。

デメリット②・EAの利用禁止

もう1つは同じ理由でEAを使った自動売買が禁止されていることです。

EAはどんな取引もシステム化できますので、当然人間では不可能な速度でスキャルピングを繰り返すこともできます。DD業者ではEAを禁止する代わりに独自のシステム取引用のツールを提供していることもあります。

そして最後に残念な事実。日本国内のFX業者は、ほとんどDD方式です。

日本に無数とあるFX業者が過当な「狭スプレッド競争」を行ったことによる結果と思われます。中には悪質な業者も存在しますが、もちろん当サイトでは、自分が善良と考えているDD業者しか紹介しません。

NDD業者のメリット・デメリット

NDD業者はDD業者の逆、すなわち顧客からの注文を全てインターバンク市場に流す業者です。国内にDD業者が多い反面、透明性の高いNDD業者は海外に多いと言えます。

メリットとしては、何といっても透明性と約定力です。

NDD業者のメリット

NDD業者はDealer Deskが存在しないと公言しているので「もしかしたら悪質業者なんじゃないか」と心配する必要がありません。

またDealer Deskの判断が入らず、全ての注文をそのままインターバンク市場に流すので、注文が滑ることが少なく約定しやすいと言えます。またスキャルピングが許可されていたり(要利用規約チェック)、好きなEAが使えるのも嬉しいポイントです。

NDD業者のデメリット

デメリットは国内に該当業者が少ないことです。別のページで説明しますが国内FX業者の方が税制面で有利なケースがあります。

自分は以前、雇用統計など大きな経済指標発表時にスキャルピングするEAを作り、国内外の複数のFX業者で運用していたことがあります。

普段は約定までのスピードを気にすることはありませんが、指標が出て数秒が勝負となるこの時だけは別。同じEAを同じタイミングで動かしているだけなので結果は同じになるはずなのですが、NDD業者では利益になったものが、DD業者では損失になることがあり「Dealer Deskって、本当に存在するんだ」と、しみじみ勉強させて頂きました😥

-

-

高レバ海外FX業者 vs 初心者向け国内FX業者

続きを見る